株価崩落を2019年に招くこれだけの波乱要素 マネー収縮に加え米中経済の減速を警戒せよ

目先の波乱は乗り切ったがジェローム・パウエルFRB(アメリカ連邦準備制度理事会)議長の舵取りはいっそう難しくなるだろう。

2018年末から続いた株式市場の大幅な下落は円高の急進も伴い、まさにリスク回避的な動きが強まった。それを食い止めたのがパウエル議長だった。1月4日に利上げ休止を強く示唆し、必要ならFRBのバランスシート縮小も見直すとの趣旨の発言までいったことをきっかけに、相場は回復基調となった。今のところ、市場に対する“パウエルプット”の効果は絶大という印象だ。

それでも戻りは限定的で、市場は警戒感を失っていない。世界景気の減速そして後退への懸念がぬぐえないからだろう。1月28日発売の『週刊東洋経済』は「株価崩落に備えよ」を特集。市場の混乱を招く危機の火種を総点検している。

2017年は世界経済が順調に拡大する中でFRBによる政策金利の引き上げでも長期金利は低水準で安定し、株価の上昇が続いた。

しかし、2018年に様相が変わった。同年2月にアメリカ発で株式相場が動揺。金利の上昇をきかっけに、低ボラティリティーを前提としていた投資戦略が裏目に出て、ファンドが急落し、売りが売りを呼んだ。5月にはアメリカの長期金利が3%に達すると、新興国市場からの資金流出が顕著となった。アルゼンチンやトルコの通貨下落がそれだ。

アメリカFRBのバランスシート縮小が重荷

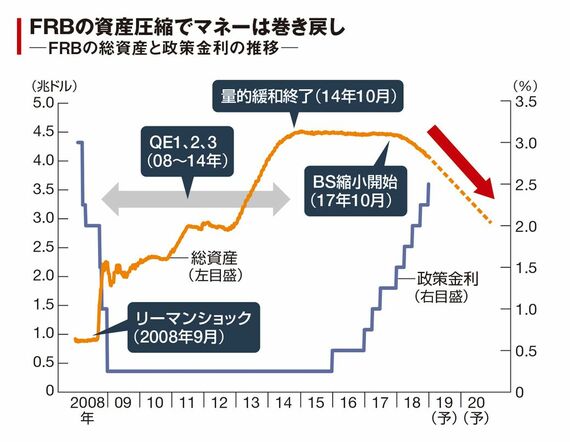

一連の動きの背景にあるのが、マネーの収縮・逆流だ。FRBは2008年のリーマンショック以降、金利引き下げと3度にわたる量的緩和(QE)で、大量の資金を市場に供給してきた。経済が回復に向かうとQEを終了し、2017年に政策金利の引き上げを着実に推進。同年10月からバランスシート(BS)の縮小にも着手している。

三菱UFJモルガン・スタンレー証券の藤戸則弘チーフ投資ストラテジストはFRBの動きについて、「利上げの回数よりもBS圧縮の影響を注視すべき」と指摘する。2017年は年間で3000億ドルのBS圧縮だったが、2018年10月から月間500億ドル、年間ベースで6000億ドルと加速し、今後もマネーの吸い上げが進むからだ。

無料会員登録はこちら

ログインはこちら