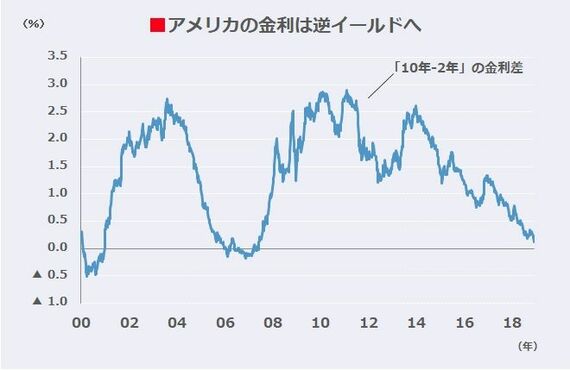

ついに「逆イールド」、バブル崩壊のサイン 10月に続く株価調整は「終わりの始まり」

12月に入ってから再び株価の動揺が目立っている。この背景として米中貿易摩擦が首脳会談を経ても解決に至らなかったことを指摘する向きもあるが、金融市場では、現実のものとなりつつある逆イールド化(短期金利が長期金利よりも高くなること)への恐怖を映し出しているとの見方も広がっている。たとえば、12月3日にはついに米3年金利が5年金利を11年半ぶりに上回るという動きが見られた。

基本的に短期金利は政策金利動向を反映すると考えられる一方、長期金利は実体経済のファンダメンタルズを反映すると考えられる。とすれば、イールドカーブがフラット化(長短金利差がなくなる)したり逆イールド化したりすることは「ファンダメンタルズの改善を凌駕する利上げ」が行われたという解釈につながる。つまり利上げの結果、将来の景気が悪化するから長期金利がそれほど上がらないということである。これがフラット化や逆イールド化が恐れられるラフな背景である。

なお、最も注目される2年と10年のスプレッドも現在、約12ベーシスポイント(0.12%ポイント)まで縮小している。これも約11年ぶりの小ささである。とりわけ10年についてはショートカバー(売りのポジションが積もり買い戻し)の余地が依然大きいという指摘もあり、2.90%を守れるのかも怪しい情勢と見受けられる。

いずれにせよ、歴史的に逆イールド化は高い確率で景気の転換点を示唆してきた。今回も経済・金融環境からすれば正しいサインを送っていそうである。なお、株価急落は3年と5年の逆転を受けて株式取引のアルゴリズムが反応した結果という解説も見られるが、きっかけはアルゴリズムでも、逆イールド化をメインシナリオ修正の契機と設定していたファンダメンタルズ重視のプレーヤーは多いということだろう。

インフレピークアウト、利上げ停止

端的には「インフレ加速・利上げ継続」から「インフレピークアウト・利上げ停止」へのシナリオ変更であり、シナリオが変更になれば資産配分比率の変更にも踏み込むことになる(ここでは具体的に株式から債券へのリバランスが行われることになる)。

だが一方、ハイイールド債市場におけるパニック的な動きなどは見られておらず、いわゆるリスクオフムードが支配的な状況にもなっていない。かかる状況下では、まだ「リスクオフの円買い」も限定的である(この点については東洋経済オンラインの筆者記事「『リスクオフの円買い』はもうなくなったのか」をご参照頂きたい)。

無料会員登録はこちら

ログインはこちら