モラトリアム法終了で、倒産は急増するか 苦境続く中小企業 金融円滑化法の功罪

ファンドで再生狙う

独立系金融コンサルティング会社のリサ・パートナーズは、地銀などとの提携で設立した再生ファンドが38に及ぶ。ファンド活用実績はまだ少ないが、今年に入って提携する地銀からの案件持ち込み相談が増えているという。

3月18日には、政府が地域経済活性化支援機構を設立した。同機構では中小企業の直接支援のほか、再生ファンドへの専門家の派遣や出資を行い、地域経済の底上げを狙う。

ただ、再生ファンドにどこまで実効性が伴うかは定かではない。中小企業のM&A仲介を手掛ける日本M&Aセンターでは、持ち込まれる再生案件のうち、「すでに手遅れなケースが2割はある」(鈴木安夫・金融法人部長)。

円安や公共投資の増加によって、景気回復の期待は高まっている。しかし、中小企業にとっては、資金繰りの確保という難題が降りかかる。円滑化の実質延長で返済猶予は受けられても、銀行から新たな資金を借りることは難しい。一般的に中小企業の資金繰りは支払いが先行する。東京商工リサーチの友田本部長は「倒産は不況期ではなく、景気回復局面で最も増える」と警鐘を鳴らす。

そうなると7月の参議院選挙が終わり、公共投資が本格化する今秋以降が、最初のヤマ場となりそうだ。

水面下で金融機関は倒産拡大への備えを着々と進めている。ある有力地銀では11年度から円滑化法を利用する企業に対する貸倒引当金を厚めに取ってきたが、3月末にはさらに引当金を増やす。同行の財務担当者は「当局の審査姿勢は変わらないとはいっても、健全性維持の要請も強い。備えられるときに備えておきたいのが本音」と語る。

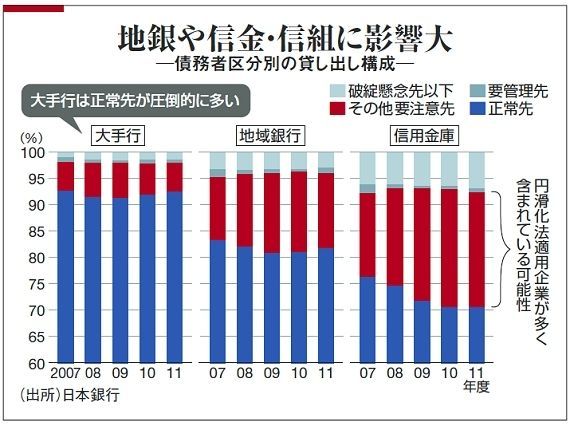

こうした備えができるのは体力のある金融機関だけだ。円滑化法の利用企業に対する融資比率は大手行より地銀、地銀より信用金庫・信用組合が大きい。倒産が増加すれば、体力に劣る信金や信組がより影響を受ける。

中小企業の経営実態に詳しい、辻・本郷税理士法人の本郷孔洋理事長は「中小企業の再生には経営者の資質とスピードが大事。しかし、円滑化法の3年間で、経営者は確実に年を取った」と嘆く。一方、3年間で、金融機関の本来の「目利き」能力は衰えた可能性がある。

中小企業、金融機関の双方に心地よかった円滑化法。その功罪が判明するのはそう遠くない。

(撮影:風間仁一郎)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら