投資初心者が知らない「投資と投機」の決定的な差 今から投資しても間に合うのかを考える

次に紹介する計算は難しく思われるかもしれません。ですから、そういう方法もあるのかという程度で捉えてもらって十分です。

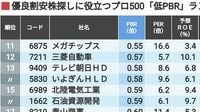

足元の日経平均株価は割高と言える?言えない?

まず、日経平均株価の1株当たりの純資産は2月末の日経平均株価3万9166円÷PBRの1.50倍から求めると2万6110円です。一方、日経平均株価の1株当たりの予想純利益は2365円(日経平均株価3万9166円÷今期予想PERの16.56倍)です。

足元の1株当たりの純資産にこの純利益を足して、今期予想の1株当たり配当額となる677円(日経平均株価3万9166円×今期予想配当利回りの1.73%により算出)を引いた値が今年度末予想の1株当たりの純資産2万7798円です(予想1株当たり純資産=1株当たり純資産+予想1株当たり利益―予想1株当たり配当)。

仮に、来期増益率を8%程度と考えましょう。この場合に、先ほどの日経平均株価の1株当たりの予想純利益が8%増えますから、2554円です(1株当たりの予想純利益は2365円×1.08)。その結果、来期予想ROEは9.2%と計算できます。

ここで「PBR= -2.03 +0.38×ROE」のPB”R”OEモデルを使います。ROEに9.2%を入れると、妥当なPBRは1.466倍となります。さらに、今年度末予想の1株当たりの純資産の2万7798円を乗じれば(1.466倍×2万7798円)、日経平均株価の適正と見られる水準は4万752円と試算されました。

来年度の増益率が8%であれば、日経平均株価の試算値は4万円を超える計算となることがポイントです。PB”R”OEモデルから見ると、足元の日経平均株価は割高とは言えないようです。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら