インボイス、今さら聞けない「2割特例」「8割控除」 制度開始から2カ月半、運用中止や見直しの声も

Aがインボイス登録をしていたら、Bは売上にかかる消費税額2万円から、Aへの支払経費にかかる消費税額1万円を控除した1万円を納税する。一方、Aが未登録だったら、BはAへの消費税額1万円を控除できないため、22万円に対する消費税額2万円全額を納税しなければならない。

つまり、BはAが本来納税する消費税1万円分を代わりに負担するかたちになる、というわけだ。このため、BはAに登録を要請する。それでもAが登録をしなければ、BはAに消費税相当額を値引きさせたり、Aとの業務委託契約を解除したりする事態も起こり得る。

こうなるとAとしてみれば仕事がなくなるので、死活問題となる。

「2割特例」と「8割控除」とは?

そんな中で国が歩み寄りの姿勢を見せたのが、「2割特例」の経過措置である。

■2割特例

これは、今まで免税事業者であった事業者が、インボイス登録により納税義務が生じる場合、売上にかかる消費税額の2割を納税すればよいという制度だ。インボイス制度開始以後、3年間実施される見通しである。

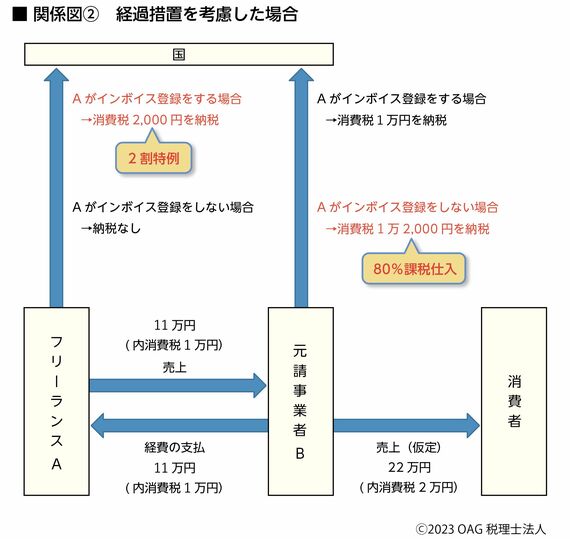

経過措置を考慮した場合の図で見てみよう。

Aが2割特例を適用すると、Aの納税額は売上11万円にかかる消費税額が1万円なので、その2割の2000円を納める。これならだいぶ負担は少ない。

■8割控除

一方、Bにも経過措置がある。インボイス未登録の事業者へ経費を支払っても、請求書などがあれば制度開始以後3年間は、支払経費にかかる消費税額の80%、その後の3年間は50%を控除できる。これが「8割控除」だ。

つまり、3年間は消費税額1万円の8割の8000円は控除できるのだ。

ほかに一定の小規模事業者を対象に、当面6年間について税込1万円未満の取引であれば、全額仕入税額を控除することができるなどの措置がある。

無料会員登録はこちら

ログインはこちら