「新NISAは何が変わる?」超初心者にキホンを解説 従来制度とどう違う?便利になったポイント

さて、NISAの最大のメリットは、前回も述べたように金融所得に関する約20%の税金がタダになることです。

この点は2023年末までの従来のNISAも同じだったのですが、従来のNISAの一番の弱点は、この非課税の期間が限定されていたことです。

「一般NISA」では購入から5年、「つみたてNISA」では20年までしか非課税の取り扱いが認められず、その期間を過ぎると、それ以降は譲渡益(金融商品を安く買って、高く売ることで得る利益)や配当金・分配金などにかかる税金が、通常どおりの20.315%に戻ってしまっていたのです。

従来は非課税期間が有期限で、正直、使いづらかった…

「一般NISA」に関しては、5年経過した株式や投資信託について、利益確定を保留してNISA口座での保有を続けたいとき、再度、その年のNISA利用枠を使って5年間保有を延長できる「ロールオーバー」という制度もありました。

しかしこれも、保有期間を延長できるだけですから、非課税期間に期限があることには変わりありませんでした。

加えて非課税期間が終了したときには、保有株式などについてはいったん強制的に損益が確定されるルールになっていました。

保有自体は続けられるのですが、非課税期間終了の時点で、損をしているのか得をしているのか、一度、白黒つけなければならなかったのです。

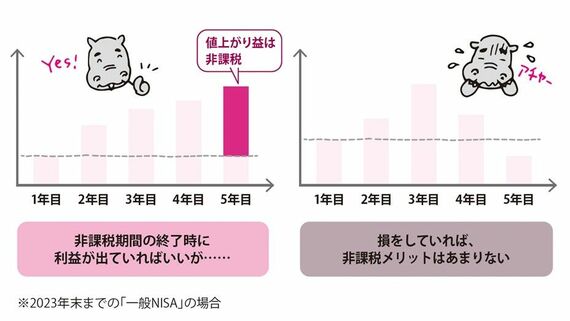

このように非課税期間に期限がある従来のNISAで、譲渡益への非課税の恩恵を受けようとすれば、非課税期間のうちに売る取引をして利益を確定しなくてはなりません。

しかし、NISAで株式や投資信託などを購入したあとに、日本やアメリカなどの経済全体が不況に陥ったり、特定企業の業績が悪化したりすれば、「一般NISA」の非課税期間の5年のあいだ、ずっと含み損(損をしている状態)のまま、ということは普通にありえます。

そうなると、せっかくの非課税のメリットを十分に享受できません。メリットは保有期間の配当金や分配金の非課税部分だけになってしまいます。

しかも、NISAではない通常の口座で売却損が出たときには、その損失を利益と相殺させて税金を減らす「損益通算」という節税策が取れるのですが、NISAの場合にはそれができないルールになっています。

そのため、節税で実質的な損失を減らすこともできません。

「つみたてNISA」の場合なら、非課税期間が20年と長いので、「一般NISA」よりは金融危機のリスクを回避できました。それでも、20年が経過していよいよ老後資金として「つみたてNISA」の資金を活かしていこう、というときに金融危機が起こり、相場全体が絶不調になっていないとも限りません。

そのような状況では、せっかくの非課税メリットをフルに活用できないでしょう。

無料会員登録はこちら

ログインはこちら