「新NISAは何が変わる?」超初心者にキホンを解説 従来制度とどう違う?便利になったポイント

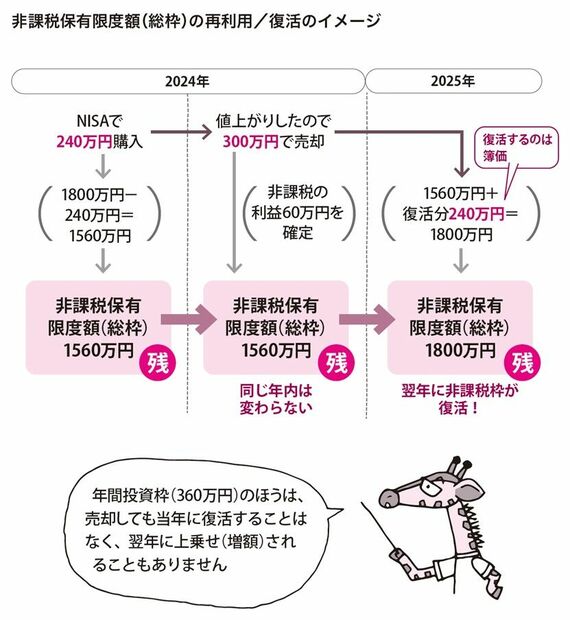

たとえば、「成長投資枠」で年240万円分の株式を購入したとします。

非課税保有限度額(総枠)は1800万円−240万円で残り1560万円となります。

さて、この株式が300万円に値上がりしたので、その年のうちに売却して60万円の利益を確定したとします。当然、NISAですから譲渡益への約20%の課税はありません。

それはそれとして、このとき年間投資枠(=年間の投資上限額)や、非課税保有限度額(総枠)(=生涯の投資上限額)はどうなるのでしょうか?

年間投資枠の240万円は、残念ながら売却によって当年に復活することはなく、翌年にその分が上乗せ(増額)されることもありません。しかし、非課税保有限度額(総枠)はその年のうちは残り1560万円に減ったままですが、翌年になれば、元の残り1800万円へと復活します。

細かな部分まで設計されている

こうした「枠の復活」があることで、投資家は保有している株式などが一時的に大きく値上がりしたタイミングがあれば、気兼ねなく売却して利益を確定することが可能になります。

細かいところまでよく考えられていて、実に投資家フレンドリーな制度だと言えます。

まとめると、非課税保有限度額(総枠)の拡大、非課税期間の無期限化、2つの投資枠の併用可能化、売却時の非課税枠復活などの制度改正によって、桁違いのお得さに生まれ変わっているのが、新しいNISAと言えるでしょう。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら