これだけで済まない欧米金融不安「次の危機の芽」 不動産ファンドの資金流出が投げ売りを招く

バランスシートの観点から言えば、顧客からの預り金である負債の流動性は非常に高い。

同時に、不動産ファンドは大量の解約に応じるため保有資産の売却に踏み切る必要があるが、資産の性質上、商業用不動産は容易に売却できない。つまり、バランスシートにおける資産の流動性は低い。

流動性が低い資産を急いで売ろうとすれば当然、投げ売り(fire sales)となり損失は広がりやすくなる。しかし、流動性の途絶はファンドとしての「死」を意味する。これを回避するために損失を被っても売りをやめるわけにはいかない。

こうして流動性のミスマッチがファンドの経営難や破綻を引き起こし、金融安定に影響が及ぶというのが目下、ECBの懸念する展開である。SVB破綻以降、「次の危機の芽」として商業不動産を指す論調は増えていたが、中銀自ら明確に指摘するのは珍しい。

不安定化の相互作用でシステミックリスクに

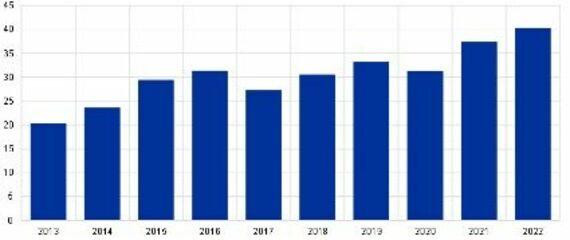

ECBによれば、ユーロ圏の商業用不動産市場に占める不動産ファンドの割合は2012年の20%から2022年には40%にまで倍増し、無視できない存在感を放つようになっている。

こうした不動産ファンドの存在感を踏まえれば、商業用不動産(CRE)市場の不安定は不動産ファンドの不安定化に直結し、不動産ファンドの不安定化もまた、CRE市場の不安定化に直結するという相互依存の関係が見出せる。当然、CRE市場にエクスポージャーを持つ銀行や証券などの金融機関も存在し、それらの経営不安にもつながってくるだろう。

こうしてCRE危機がシステミックリスクをもたらす「次の危機の芽」という理解になる。

金融機関経営の不安定化は、貸出厳格化などの信用収縮を通じて実体経済を下押しするため、始点と終点を見れば「商業用不動産市場の崩壊→ユーロ圏景気の減速」といった展開を懸念するに至る。ECBはSVB破綻やクレディ・スイス再編などの域外イベントを背景に、こうした展開が現実化する可能性を見据え始めているようだ。

無料会員登録はこちら

ログインはこちら