そのように見られている背景としては、なんといっても2008年のリーマンショック以来、様々に規制が強化され、総じて大手行の資本基盤は以前よりもはるかに頑健になっていることが挙げられるだろう。

このようなことから、今回のSVBショックが金融危機のような事態に発展する可能性は今のところそれほど高くはない。「SVBという特殊な銀行による特殊な事例」と見る向きすらある。

だが、この手のショックは必ず何らかの波及効果を持つ。まず、ある程度見えている波及効果としては、SVBやシグネチャーの顧客であるテック系スタートアップ企業や暗号資産業界への悪影響である。こうしたセクターは金利上昇ですでに強い逆風を受けているが、取引銀行の破綻でさらに資金繰りが厳しくなることが予想される。

水面下には債券巨額含み損の存在

それ以上に大きな懸念は、SVBやシグネチャーの顧客構造が特殊ということはあるにしても、金利上昇に伴う債券含み損の拡大という問題は、多くの金融機関に共通するものだということである。

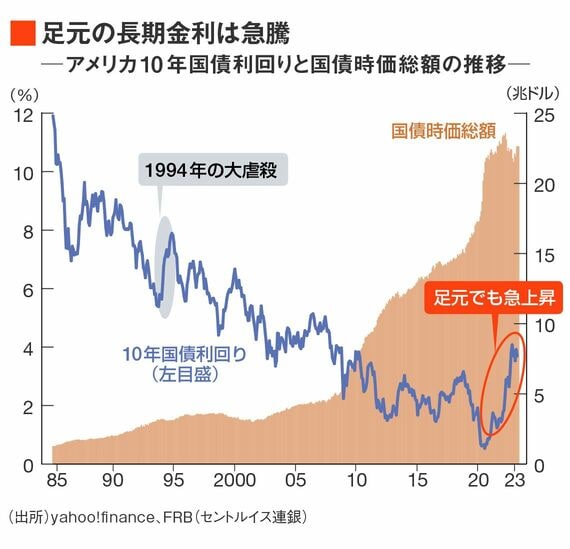

下のグラフは、10年物アメリカ国債利回りの推移である。昨年来の債券利回りの上昇(債券価格の下落と同義)が近年の金利変動の中でも、いかに強烈なものであるかがわかる(外部配信先では図表・グラフや画像を全部閲覧できない場合があります。その際は東洋経済オンライン内でお読みください)。

たとえば1994年の債券利回り上昇は、多くのファンドや金融機関に損失を発生させ、“1994年の大虐殺”と呼ばれる事態を招いた。昨年来の利回り上昇幅とスピードは、そのときをはるかに凌ぐ。しかも、アメリカ国債の残高(時価ベース)は近年急激に増加しており、その一部はFRBが保有するとはいえ、民間部門の保有額は1994年当時とは比べものにならないだろう。つまり、市場のどこかには、それだけ巨額の債券含み損が発生しているということである。

それが全く表面化することなく、何ごともなく過ぎ去ることの方が考えにくいことなのだ。つまり、SVBショックがそのうち落ち着いたとしても、別のショックが表面化するリスクは消えない。

無料会員登録はこちら

ログインはこちら