不動産投資マネーが「保育園」に次々集まる事情 投資に妙味、金融商品として一定の存在感

この4月には、東京都自身が官民ファンドを通じて12.5億円を出資した保育園を開園した。10階建てのうち3階までが保育園で、上階は賃貸住宅やシェアハウスとなっている。同じビルに保育園があることで、子どもを持つ入居者に訴求力のある物件に仕立て上げた。

東証1部上場の不動産ファンド「サムティ」が運営する「サムティ・レジデンシャル投資法人」。2016年から神奈川県横須賀市にある保育園を併設した社宅を運営しているが、さらなる保育園の投資も検討しているという。

サムティの川本哲郎執行役員社長室長は、「社会貢献だけでなく、規制が厳しく一般的な集合住宅や商業施設の建設が難しい地域でも、事業化が見込める」と保育園の利点を語る。規制の厳しい地域は収益機会が限られるため用地仕入れの競争が激しくなく、賃貸マンションなどを建設するよりも高い利回りが狙えるという。

保育士不足という落とし穴

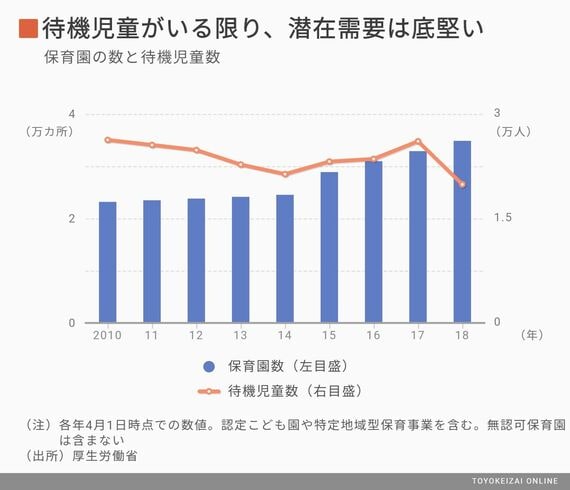

投資先としてじわりと存在感を増す保育園。近年はファンドだけでなく、土地を有する個人の間でも相続税対策として借り入れを行い保育園を建設する事例も出てきた。待機児童の解消にメドが立たないことは、裏を返せば保育園の潜在需要が根強い証拠。そこに投資の妙味があるともいえる。利益を追求するだけでなく社会貢献という意味合いを帯びる点で、マンションやオフィスなど他の不動産投資とも一線を画する。

他方、これは当然のことだが、保育園は単にハードを整備すればいいわけではない。昨年10月、世田谷区の保育園で保育士が一斉に退職、その保育園は休園に追い込まれた。保育士の低い待遇や労働条件の悪化などが背景にあったとみられる。単にハコを開発するだけでなく、いかに子どもを安心して預けることのできる保育園を誘致するか。物件の利回りだけを追うと、保育の質が置き去りになるリスクがある。

保育園を運営するある不動産会社は、「収益が出るといっても、原資の大半は補助金。儲けが出すぎてもよくない」とこぼす。保育の質や従業員の待遇が、企業や投資先の評価に反映される仕組みづくりが欠かせない。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら