「ドル化した世界」がFRBの利上げ路線を阻む 「日米金利差拡大による円安」も実現しない

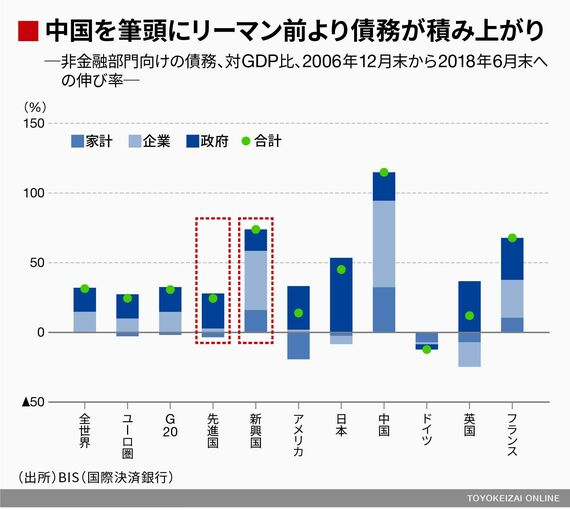

債務の危険度合いを判定する際、参考にすべきは「絶対水準」ではなく「経済規模対比の大きさ」である。極端な話、債務水準が2倍になっても、経済規模が2倍になっていれば基本的に問題はない。この点、GDP(国内総生産)対比で見た債務の大きさが参考になる。同期間に先進国の債務はGDP対比で232%から260%へ上昇しているのに対し、新興国は38%から180%へ上昇しており、明らかに増え方の次元が異なる。

とりわけ中国で債務の性急な積み上がりが確認されている。なお、中国だけではないが新興国の債務積み上げをけん引しているのが事業法人を中心とする非金融法人部門であることは気にしたい。

DSR(債務返済比率)に注目しよう

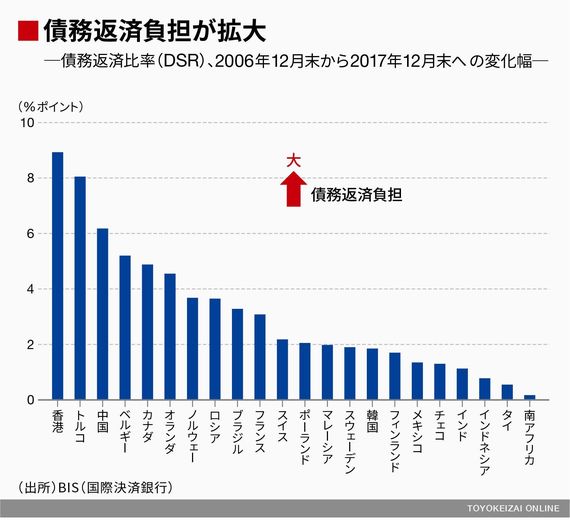

債務返済比率(DSR)の変化幅(2006年末から2017年末まで)を見てみよう。ここでは、民間部門における債務返済額を分子、総可処分所得と利払い費用の和を分母として、DSRを算出した。周知の通り、新興国に限らず多くの中央銀行は金融危機後に政策金利を引き下げ、危機前の水準に未だに復帰できていない(いわゆる正常化はできていない)。にもかかわらず、債務返済比率が2006年末対比で低下しているのは報告対象国32カ国のうち10カ国だけなのである。

経済規模対比で債務を多く積み上げた国ほどDSRは上振れる傾向にある。2018年に大きなテーマとなったのは、米国の金利上昇に伴う資本流出を通じて、一部の新興国は通貨防衛のために不本意な利上げを強いられたことだ。これがDSRの上昇などに象徴される形で当該国の経済・金融情勢を引き締め、消費・投資意欲を奪う経路が懸念されるというわけである。

なお、2006月末対比でDSRが上昇した22カ国・地域のうち、とくに上昇幅の大きかったのは香港、トルコ、中国のほか、カナダや欧州諸国である。国際金融センターとしてフローを集める香港についてはある程度割り引いて考える必要があるにせよ、多くはGDP対比で債務が増加していることについてBIS(国際決済銀行)が名指しで警告したことのある国であり、トルコに至っては実際にショックを起こしたことが記憶に新しい。ショックのきっかけは政局流動化であったが、その素地はあったというのが正確な整理になる。

無料会員登録はこちら

ログインはこちら