1ドル7.0元防衛で中国外貨準備急減の大問題 資本流出阻止に躍起も、防衛線は突破される

また、②の論点も留意されるべきである。中国が保有している大量のアメリカ国債を売却し、アメリカの金利上昇を促した場合、確かにそれはアメリカ経済にとって痛手となる。ただでさえ住宅市場を中心として金利感応度の高い消費・投資の減速が懸念されていることを考えれば、有効打になるだろう。

しかし、FRB(米連邦準備制度理事会)は利上げ路線を邁進中の中央銀行である。過去5年間、金融市場ではさまざまな出来事があったが、基本的には「FRBの政策が正常化に向かう」という「絶対的なルール」の中で諸々の取引が行われていた。仮に中国のアメリカ国債売却によってアメリカの金利がFRBの意図しないほど押し上げられる展開があったとしても、この「絶対的なルール」をパウエルFRB議長が180度転換させれば、要するに利下げに転じれば、金利抑制は造作もない。

2015年12月以降、8回の利上げを成功させた結果、その”のりしろ”は相応にある。のりしろを使い切らせるほど米国債の売却を進めることも不可能ではないだろうが、それは人民元相場の急騰とも背中合わせとなっている可能性が高い。①で述べるように、それは本意ではあるまい。

なにより、③の論点が本質的である。アメリカ金利の急騰を誘発しその景気の腰折れを図り、その戦術が奏功したところで中国に何が残るのか。最大の貿易相手国における需要をわざわざ削り落としたところで、溜飲は下がるかもしれないが、結局は中国経済の下押し要因として跳ね返ってくるのは明白である。

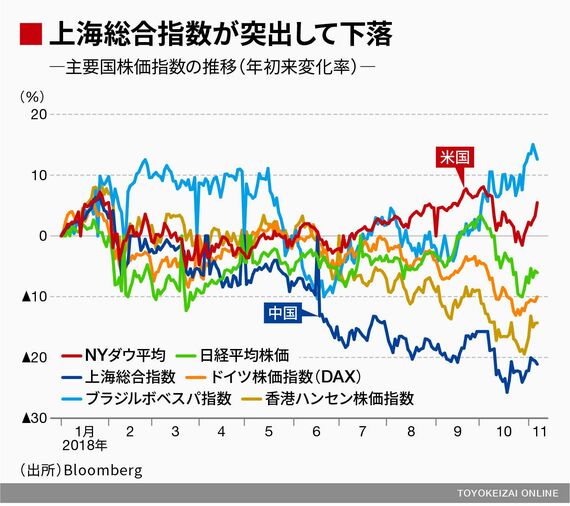

今回の局面について言えば、中国株だけが主要株価指数でアンダーパフォームにしており、足元の元安の真因は中国当局が御しかねている資本流出にあると思われる。「中国、アメリカ国債売却で報復」はメディアのヘッドラインとしてはいかにも好まれそうなフレーズだが、今回の中国は米国債を売りたくて売っているわけではない。やむにやまれずの話だ。

「7.0防衛」の明示でむしろリスクは高まる

話を元に戻す。今の中国が景気刺激策として元安を志向しており、部分的には貿易戦争の影響を相殺する意図があることも事実ではあろう。しかし、2015年8月のチャイナショックの経験も踏まえれば、元の先安観が過度な資本流出を引き起こすこともまったく本意ではないはずだ。だから、今年8月には為替先物予約の取引に対し20%の準備金を要求することで元売りの抑止を試みるという動きがあった。チャイナショックにより1兆ドルも外貨準備を失ってしまった以上、もはや外貨準備を安易に減らしたくないというのが本音と思われる。

だが、冒頭述べたように、外貨準備は今年7月をピークに減少し始め、直近2か月で際立って減少している。こうした現状からは「想定を超える資本流出(元売り)が起きており、ドル元の”7.0”を守るためには手段は選んでいられない」という苦しい台所事情が推測される。

想定を超える資本流出が起きていることは主要国株価の中でも上海総合指数が突出して年初来下落している状況が物語っている。

無料会員登録はこちら

ログインはこちら