トルコ以外の新興国も資本流出が本格化する FRBの利上げ継続が原因、先行きを甘く見るな

今、トルコで起きているパニックの大部分はエルドアン大統領に特有の政策運営(利上げの妨害・米国人牧師の解放拒否・IMF融資要請拒否など)に起因しており、他の新興国とリンクさせるべきではないという考え方もあろう。しかし、欧州債務危機時も本当に公的部門に問題を抱えているのはギリシャとイタリアくらいであったが、「経常赤字国である」という一点だけを理由に、本来は財政黒字であったスペインやアイルランドなどもPIIGSと一括りにされ危機が連鎖した。

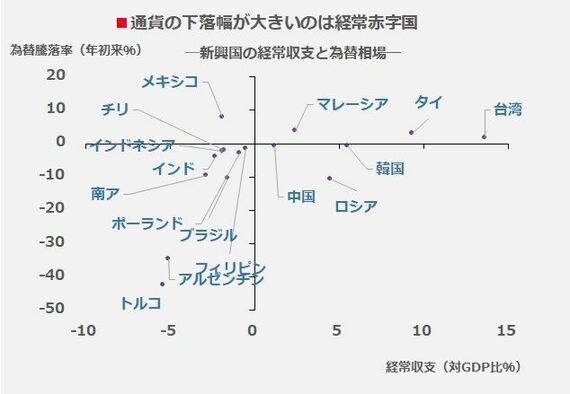

今回もエルドアン大統領ほどの政治的リスクを抱える国が少ないとはいえ、そもそも対外経済部門に脆弱性を抱える新興国は多く、トルコショックを契機として過剰に流入していた資本が新興国から継続的に流出する恐れはある。実際、足元を見ても下落幅の大きな通貨は往々にして経常赤字国である。

「トルコリラだけは特別」は通用しない可能性

トルコリラやアルゼンチンペソは世界有数の経常赤字国通貨であり、この2通貨がとりわけ騒がれているのは偶然ではない。また、その2通貨の変化率が巨大すぎるために相対的に目立たなくなっているが、南アランドやブラジルレアルも約10%とかなり大きな下落幅となっている。この局面に至っては、「トルコリラだけは特別だから」という言い分は通用しづらくなっている。

第2次資本流出局面が始まった疑いのある中、果たしてFRBが現行の正常化プロセスをこれまで通り敢行できるのか。9月会合までまだ時間はあるが、この状況が続けば少なくとも声明文では国際金融市場のリスクとして言及しなければならないような事態と見受けられる。これは、利上げ見通しにどの程度影響し、米金利およびドル相場はどの程度動くのか。筆者は引き続き年内にFRBの正常化プロセスが終着点に到達し、米金利、ドル共に下方向に振れる展開を予想している。

※本記事は個人的見解であり、所属組織とは無関係です

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら