同様に、前ページの図の中段の専業主婦世帯を見ると、標準的な控除(給与所得控除と基礎控除と配偶者控除と社会保険料控除)が受けられる個人の課税前収入が450万円前後以下の人が減税となる。もちろん、扶養家族がいれば、より高い課税前収入でも減税となる。たとえば、控除対象となる扶養家族が1人いると、境目となる個人の課税所得は同じ160万円前後でも、それに対応する個人の課税前収入は500万円弱以下の人が減税となる。

さらに、前ページの図の下段の共稼ぎ世帯を見ると、標準的な控除(給与所得控除と基礎控除と社会保険料控除)が受けられる個人の課税前収入が630万円前後(課税所得では320万円前後)以下の人が減税となる。ここで気をつけたいのは、この金額は世帯収入ではなく、夫か妻かのどちらかの個人の課税前収入である。だから、共稼ぎ世帯の図の見方として、夫と妻と同じぐらい稼いでいて世帯の課税前収入が600万円だとすると、夫と妻はそれぞれ300万円ずつ(課税所得で110万円前後)稼いでいるとして、この図表を見れば、夫も妻もそれぞれに4.1万円の減税となるといえる。

減税になる個人がいれば、増税になる個人もいる。納税者の構成比はわずかだが、増税になる個人には、10万円の増税となる人もいる。では、課税前収入に占める増減税の大きさで表すとどうなるか。

金額に当たりをつけることも大切

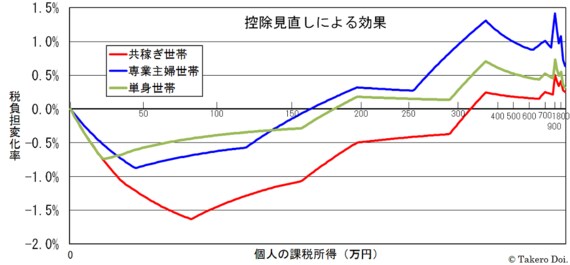

その結果を見たのが上図である。この図は、課税前収入に比した増減税の額を、筆者の試算に従って示したものである。この図を見ると、筆者の試算では、減税になる個人には、課税前収入に比して最大1.6%の減税、増税になる高所得の個人に対しても1.4%の増税である。高所得者への増税といえども、大きさは限定されている。他方、可処分所得が伸び悩む低所得の共稼ぎ世帯にとっては、1%を超える可処分所得の増加となり、目下期待される賃上げの恩恵と同程度の所得の増加となる

ただ、この試算では、基礎控除と「夫婦控除」を同額としたため、共稼ぎ世帯に減税の恩恵がより多く及んでいる。単身世帯が不利にならないようにするには、基礎控除の税額控除を多くし、「夫婦控除」を少なくすることが考えられる。

控除額の金額は、控除見直しの最終盤に詰めた議論をすることになろう。現時点でこの試算結果を出すのは早いかもしれない。しかし、控除見直しの長短の議論を深め、金額に当たりをつけるには、必要な材料提供と思う。何せ、金額を決められなければ、控除見直しは画餅に帰す。金額ありきでの議論ではないが、控除の性質への理解を深めつつ、最後には金額を固めることが所得税改革には欠かせない。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら