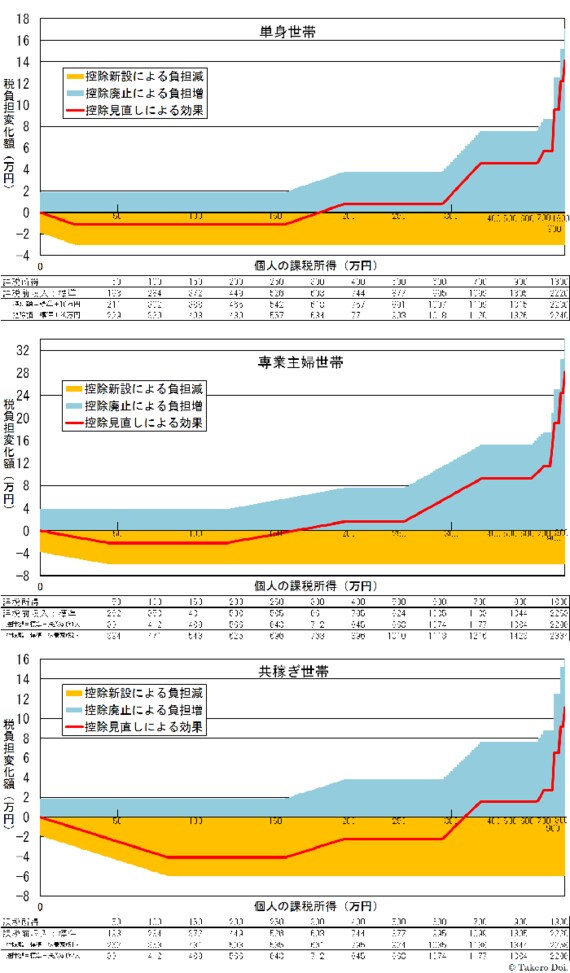

計算を簡便にするため、控除適用に所得制限はつけていない。そのイメージは下図に示している。図は、上段が単身世帯、中段が専業主婦世帯、下段が共稼ぎ世帯の結果となっている。

単身者で減税となる課税前収入は

単身世帯を例に図の見方を説明しよう。横軸は、個人の課税所得である。ここでの課税所得とは、給与所得のみを得る個人を想定し、課税前収入から、給与所得控除と基礎控除と社会保険料控除(これらを標準の控除額とする)を差し引いた金額である。控除の金額によって、課税前収入と課税所得の関係が変わってくる。給与所得控除と基礎控除と社会保険料控除以外に、医療費が多くかかったり生命保険に入ったりすると追加で控除が受けられる。そこで、横軸の下にある表は、先の標準の控除額に追加して、さらに10万円ないしは20万円の控除が受けられる単身者の課税前収入も記している。

横軸の目盛りは、納税者の所得分布に合わせて納税者の割合でウエイト付けしている。つまり、横軸の中央が納税者の下位50%に位置する課税所得を表し、左から4分の1あたりだと納税者の下位25%に位置する課税所得を意味する。ただ、それだと実際の所得がわかりにくいので、実際の個人の課税所得がいくらかを目盛りを付して表している。

縦軸は、現行の所得控除(基礎控除と配偶者控除)をなくすことで税負担が増える大きさを青色、基礎控除と「夫婦控除」を税額控除で新設することで税負担が減る大きさを橙色、その両者の差額を赤線で表している。赤線がマイナスの値の納税者は減税、プラスの値の納税者は増税となることを意味する。図の上段の単身世帯の結果を見ると、標準的な控除が受けられる単身者では、個人の課税所得が175万円前後、個人の課税前収入にすると420万円弱以下の人が減税となる。

無料会員登録はこちら

ログインはこちら