iDeCo「改悪」と騒ぐ人が知らない本当のお得度。NISAよりまず優先すべき理由は?「節税分<課税分」となる分岐点を年収別に試算

――NISAとの違いとして、受け取り時の課税という部分がどうしても気になってしまう人は多いと思います。積み立て時に節税できる分と、運用がうまくいったときに出口で課税される分、このバランスをどう考えればいいでしょうか。

まず、会社の退職金などがなく、非課税枠である退職所得控除の対象となるのがiDeCoだけの場合。仮に20歳から60歳の40年間加入していたら控除枠は2200万円になります。会社員が上限掛金いっぱいまで積み立てても、よほど運用がうまくいかない限り2200万円には達しないと思うので、出口で課税される心配はほぼないでしょう。

難しいのは会社の退職金もあり、かつiDeCoも頑張って積み立ててきた場合。今回は2つシミュレーションを出してみました。年収によって所得税率が違うので、iDeCoのお得度が変わってくる点も注目です。

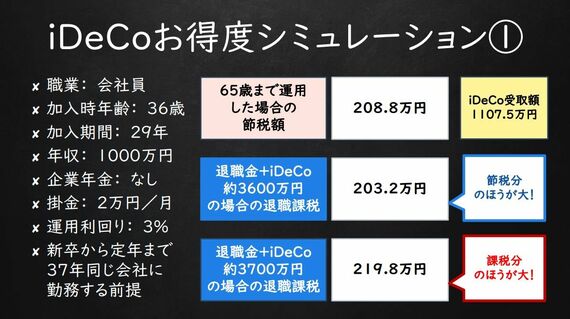

1つめは年収1000万円の方。36歳から29年間加入、月2万円を利回り3%で運用したと仮定しています。するとこの方、試算上は208.8万円の節税となり、受け取り時のiDeCoの総額(元本+運用益)が1100万円くらいになります。

(編集部注:外部配信先ではシミュレーション図が表示されない場合があります。その際は東洋経済オンラインのサイトでご覧ください)

そうするとiDeCoと会社の退職金の合計額が3600万円くらいになるまで、つまり退職金だけで2500万円くらいまでは、「積み立て時の節税分>受け取り時の課税分」ということになりそうです。退職金2500万円というと、上場企業の中でもトップレベルの水準ではないでしょうか。

一方、iDeCoと会社の退職金の合計額で3700万円を超えてくると、このシミュレーション上は「積み立て時の節税分<受け取り時の課税分」となってしまいました。

ただ厳密にいえば、会社も社員の退職金を積み立てる過程で節税を行っていて、私たちはその恩恵も享受しています。また、運用益の非課税メリットもあります。今回はその分を考慮せず、あくまで自分の手元の節税分・課税分の計算をしているという点は理解してください。

もう少し年収が低いパターンではどうなる?

2つめはもう少し年収が低め、500万円という設定のシミュレーションです。30歳からの積み立てで加入期間は先ほどより長い35年ですが、課されている所得税率が低いので、節税額は先ほどより少なめ。とはいえ、65歳までで168万円ほど節税できる試算です。

そうすると受け取り時のiDeCoの総額(元本+運用益)が1480万円、退職金とiDeCoの合計が3180万円くらいまでは、「積み立て時の節税分>受け取り時の課税分」となりそうです。

金融機関のiDeCoのページに行くと、65歳までの節税額や元本+運用益をシミュレーションできるツールがあります。ご自身のケースで計算してみたり、またお勤めの会社で退職金がいくらくらいになりそうかを確認してもらったりするといいかと思います。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら