住宅ローンのフラット35、金利「独歩高」の忍耐期 機構が「身銭」を切り、変動金利型に対抗へ

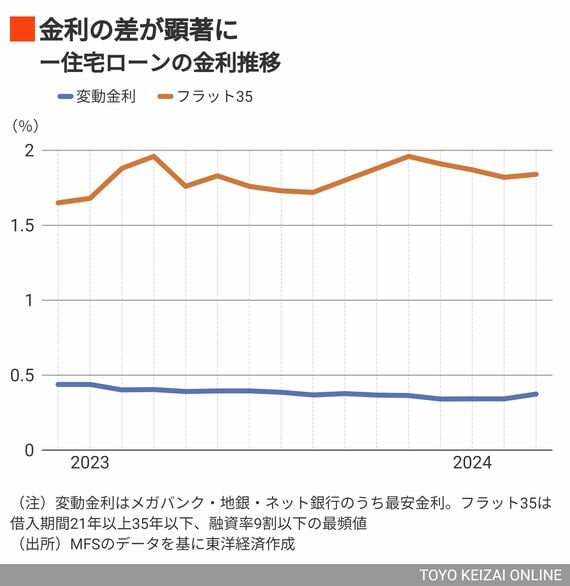

かつてフラット35は、金利の先高観を懸念する顧客からの底堅い需要があった。ところが、2022年からフラット35の金利が目に見えて上昇し始め、今年3月時点での最頻値は1.84%(返済期間21年〜35年)。0.5%前後で横ばいを保つ変動金利との差が鮮明となり、顧客に敬遠されている。

フラット35の独歩高の背景にあるのが長短金利差だ。固定金利型の住宅ローンは長期金利を、そして変動金利型は短期金利を参照する。

長期金利は2022年から上昇が顕著になり、2022年末や2023年7月、10月と日本銀行が長短金利操作(イールドカーブ・コントロール)の運用を柔軟化し、長期金利の上昇を容認したことで拍車がかかった。対照的に、短期金利はマイナス圏に抑え込まれ続け、長短金利差は拡大の一途をたどる。

固定と変動の金利差は縮まりそうにない

日銀はこのほど、マイナス金利政策の解除を決断したものの、固定と変動の金利差は当分縮まりそうにない。

住宅ローン比較サイト「モゲチェック」を運営するMFSの塩澤崇取締役COO(最高執行責任者)は、「変動金利は競争が激しく、各行は金利を上げられないだろう。一方、フラット35のような長期固定金利も、アメリカの利下げが始まるまでは高止まり状態が続く」と話す。

3月21日には、SBI新生銀行が住宅ローンの変動金利を年0.42%から0.29%へと引き下げるキャンペーンを打ち出した。

金利上昇が機構にもたらす影響は大きい。機構は銀行のように預金を集めておらず、代わりに金融機関から買い取った住宅ローン債権を担保に債券(MBS)を発行し、資金を調達している。満期までの期間が長いMBSは、投資家から求められる利回りも長期金利の動向に左右される。

機構が発行するMBSの表面利率は、2022年の秋口までは0.5%前後で推移していたが、2022年末には1%を突破。2024年3月発行分は1.14%にまで上がっている。資金調達費用が上昇した分はフラット35の金利に転嫁せざるを得ず、競争の激しい変動金利型との差は広がる一方だ。

無料会員登録はこちら

ログインはこちら