あおぞら銀を追い込んだ「米国不動産」の底なし沼 15年ぶりの赤字転落、後手に回った債権処理

コロナ禍以降、アメリカのオフィス市場は絶不調だ。在宅勤務の普及で出社人数が減少し、オフィス需要が"蒸発"。米不動産サービス大手CBREによれば、2023年10~12月期のニューヨーク・マンハッタンのオフィス空室率は15%。サンフランシスコに至っては35%だ。

追い打ちをかけたのが金利上昇だ。金利負担を嫌った投資家が不動産投資に消極的になり、銀行も貸し渋り姿勢を鮮明にした結果、オフィスの買い手が減少。価格はみるみる下落していった。

債権の担保割れが続出

あおぞら銀の米国不動産向け融資は、担保物件からの賃料収入や売却益のみを返済原資とする「ノンリコースローン」だ。返済が滞った場合は担保物件を処分し、銀行は得られた資金の範囲内で融資を回収する。あおぞら銀が追い込まれたのは、担保に設定したオフィスの価格が急落し、売却しても融資の回収が果たせなくなったためだ。

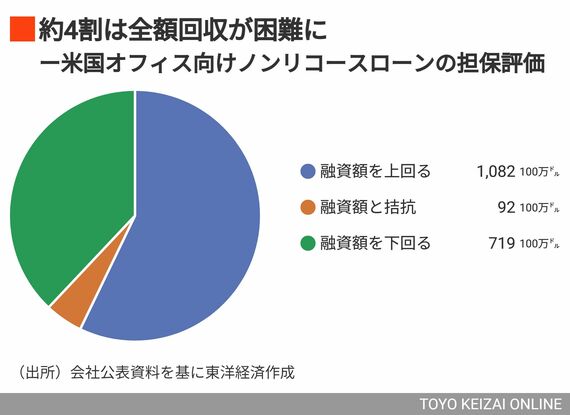

2023年12月末時点で、あおぞら銀の米国向けノンリコースローンの残高は18.9億ドル。このうち、物件を売却しても融資の全額回収が困難と見られる案件は7.1億ドルと、全体の4割弱を占める。物件価格と融資額が拮抗し、担保割れと背中合わせの案件も存在する。

今回、あおぞら銀はノンリコースローンの焦げ付きを見越して、2023年9~12月期に324億円の貸倒引当金を計上した。有価証券の売却損とともに、多額の引当金を計上したことが赤字転落の主因となった。

オフィス市場の軟調さは、今に始まったことではない。あおぞら銀の引き当てが後手に回り、このタイミングで多額の損失計上に追い込まれた印象は拭えない。

あおぞら銀が初めて、ノンリコースローンの引当金を大規模に計上したのは2023年1~3月期だ。ただ、金額は51億円にとどまった。「『LTV(ローン・トゥー・バリュー)60%』だ。何もなければ(追加の)引き当ては不要だ」。2023年5月に行われた決算説明会の席上、谷川社長はこう説明していた。

LTVとは、物件価格に対する融資額を指す。LTV60%であれば、物件価格の6割しか融資しておらず、仮に物件価格が4割下落しても理論上は融資の全額回収が可能という意味だ。したがって、引当金は51億円で十分。むしろ保守的ですらあるというのが、当時のあおぞら銀の認識だった。

だが、「LTV60%が安全」という保証はどこにもなかった。

無料会員登録はこちら

ログインはこちら