日本企業が優良投資家を集められない残念な盲点 「自己資本」「配当性向」という言葉に透ける課題

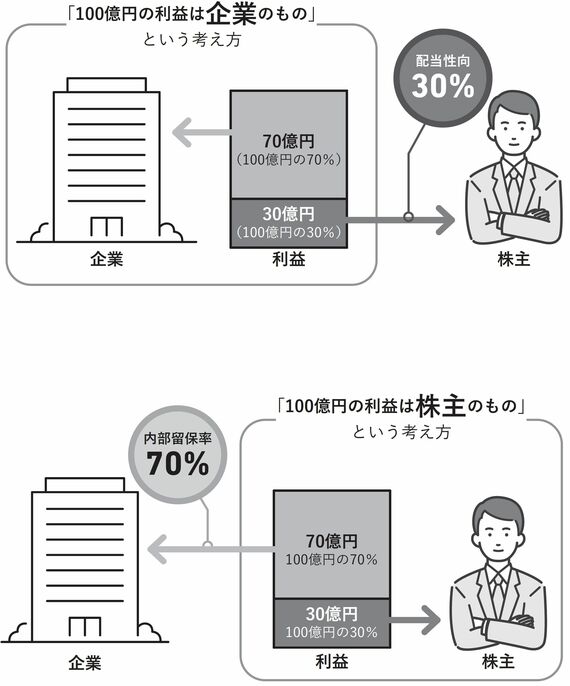

先述の事例で言うと、配当性向30%ではなく、内部留保率70%という考え方だ。どちらにしても株主に対して30億円を払い出すので結果はまったく同じなのだが、その数字の裏側にある会社側の哲学を、有益なピラニアになってくれる投資家は求めている。

私は、今後の日本において重要になってくるのが、このような哲学ではないかと思っている。

実際に海外の投資家と議論をしていると、そこに正解があるかどうかではなく、自分がどう考えているかを徹底的に掘り下げられ、そのうえで議論する価値があると認められれば会話が進んでいくといった感じだ。

これだけ社会の価値観が劇的に変わっている時代においては、自分の哲学をしっかりと確立したうえで他者の哲学とぶつけ合い、新しい考え方を生み出していきたい。

われわれは「面倒くさい人」と言われることを恐れずに、もっと天邪鬼で哲学的にものごとを考えてみてもいいのではないだろうか。

参考になるバフェットの投資哲学

最近は、日本株に投資を始めたウォーレン・バフェットの動向に注目が集まっている。バフェットはよく、「10年売らなくてもよいと思える企業にしか投資をしない」という趣旨のことを言っているのだが、この言葉が企業と投資家との関係において参考になるので紹介しておきたい。

10年というのは結構長い期間なので、その間にいろいろなことが起こる。社長の後継者育成プランがしっかりと整備されているかどうか、環境コストや社会コストの負担を求められる社会の価値観の変化に耐えられるかどうか、他社の追撃を受けた際に簡単には攻め込まれない参入障壁を築いているかどうかなどを精査したうえで、「10年売らなくてもよい」と思える企業にしか投資をしないということだ。

無料会員登録はこちら

ログインはこちら