千葉銀など3社で露見した「仕組み債」乱売の実態 銀証連携で生じた「歪み」が処分勧告で明るみに

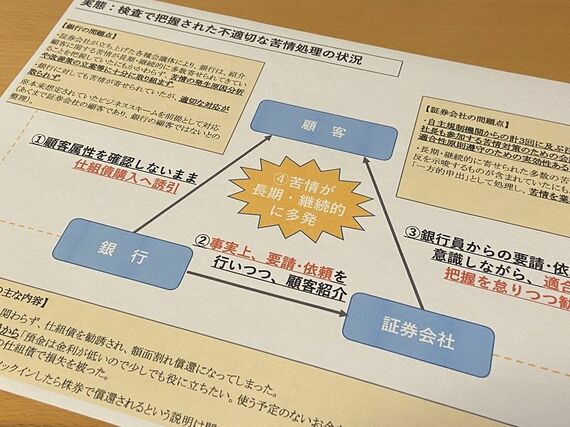

仕組み債で生じた損失について苦情も出ていた。証券会社でつくる自主規制法人の日本証券業協会は、3度にわたってちばぎん証券に注意喚起をしていた。ところが顧客からの苦情を「一方的申し出」として真摯に対応してこなかったという。

銀行が注力してきた銀証連携で生じた「歪み」も、今回の勧告を通じて浮き彫りになった。

監視委によると、千葉銀、武蔵野銀は顧客をちばぎん証券に紹介する際、その顧客の投資知識や経験、投資目的などを十分に考慮しないまま、仕組み債の購入を勧めていたという。

武蔵野銀は役員が支店長に積極仲介を指示

証券会社が仕組み債を販売して受け取った手数料の一部は、紹介した銀行の収益になる。銀行の営業職員にとっては自分の実績になるため、手数料の高い仕組み債は、「効率がよい」商品だった。

武蔵野銀に至っては、役員が支店長に対し店別の「仕組み債収益実績表」を送付して、積極的に仲介をするよう指示していた。行員に対しても投資信託や個別株の販売ではなく、仕組み債の販売に特化した研修を行っていた。

ちばぎん証券にとっても、銀行経由の仕組み債販売は大きな収益源だった。監視委によると、同社の営業収益のうち銀行経由の収益は70~80%。そのうちの多くが仕組み債関連で、2021年3月期には営業収益全体の約半分を占めた。

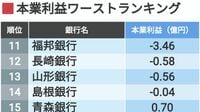

仕組み債の販売をやめた2023年3月期のちばぎん証券の業績は、純営業収益が39億7700万円と前年同期比で39・1%減となり、11億3700万円の営業赤字に沈んでいる。

「地銀が証券子会社をつくる目的は、リスク許容度の高い顧客の大手証券会社への流出を防ぐことだった。ただ、そうした顧客はすでにほかの証券会社と取引しており、もくろみどおりの顧客は想定より少なかった」

金融庁でかつて主任統括検査官を務めた日本資産運用基盤グループの長澤敏夫主任研究員は、地銀系証券が高リスク商品の販売に走る背景を解説する。そのうえで「親会社から早期黒字化を求められ、銀証連携の掛け声の下、金融機関の都合で、本来仕組み債を販売するべきではない顧客に販売を進めたのではないか」と指摘する。

千葉銀は2022年度、有価証券運用を除く本業利益で518億円を稼いだ。地銀99行のうち3位という優等生だった。融資一辺倒では稼げない危機感が招いた顧客軽視の「ツケ」は、大きな痛手となって回ってきた。

千葉銀行の株価・業績、武蔵野銀行の株価・業績 は「四季報オンライン」で

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら