PBR1倍割れ多発、東証プライム「テコ入れ」の難路 投資家は早くも改善要求、独り歩きする指標

東京証券取引所が3月に発表した「資本コストや株価を意識した経営の実現に向けた対応」が波紋を呼んでいる。プライム・スタンダード市場に上場する全企業に対し、年に1回資本コストや資本収益性、市場評価について取締役会で分析・評価をすることや、改善に向けた計画の開示などを要請した。

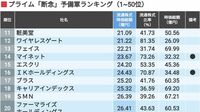

東証は現状分析にROE(自己資本利益率)やWACC(負債・株式の加重平均資本コスト)、PBR(株価純資産倍率)といった指標を使うことを例示する。中でも、最も問題になったのはPBR1倍未満の会社への対応だ。

PBRが1倍を割っているということは、時価総額が純資産の大きさを下回っている状態ともいえる。時価総額は、その会社の成長性などを加味した上で、市場がつけた評価だ。つまり市場が、「事業をやめて資産を株主に分配した方が合理的だ」と評価していることを意味する。

地方銀行など、構造的に低いPBRにあえぐ企業にとっては東証の掲げる「1倍」という数字は、すぐに達成できる現実的な数字でもない。PBRがおよそ0.5倍のある上場企業幹部は「株主還元でどうにかなる話ではない。結局地道に利益を積み上げていくしかないが、それでも限界がある」と嘆く。

「共通言語」がずれていた

東証の要請はPBRだけに着目した取り組みを求めているわけではない。今回開示を求めた意図について、東証上場部の池田直隆課長は「それぞれの企業に資本コストやマーケットからの評価を意識してもらって企業価値の向上に取り組んでほしい。そのための『共通言語』がずれていた」と説明する。業界内順位や売上といった指標だけでなく、株主が意識する指標を使った対話を促したいというわけだ。

東証にとって「PBR1倍」はあくまで「ひとつの目安」(池田課長)に過ぎない。PBR1倍を割っているからといって上場廃止になることもないという。

それでも、PBRにばかり注目が集まるのは、今回の要請に至るまでの経緯が関係している。

この議論は、2022年4月の市場区分見直しが上場企業の価値向上につながっていないという問題意識から始まったものだ。経営者や学者などで作る「市場区分の見直しに関するフォローアップ会議」は同年7月から議論を重ね、1月30日に論点整理を発表。市場区分について「全上場会社の約半数がPBR1倍割れの状況にメスを入れない限り意味がない」と断じた。

無料会員登録はこちら

ログインはこちら