「インボイス制度」今さら聞けない基本中の基本 消費税が「儲け」になっていた事業者を直撃も

インボイス制度が始まると、個人事業主やフリーランスが何よりも気がかりなのは、課税事業者であるお客側との関係だと思います。

なぜならば、お客側から「インボイスを発行してもらいたい」と望まれるようになるからです。

先ほども述べたように、インボイス制度導入後は、免税事業者である個人事業主やフリーランスがインボイスを発行できないと、お客側が国に納めるべき消費税を計算する際に、その取引において支払った消費税分を差し引くこと(仕入税額控除)ができなくなってしまいます。

つまり、取引先の会社(企業)は、免税事業者へ支払った分の消費税も負担して、国に納付するということになってしまいます。お客側の立場で考えれば、「二重払いだ!」という気持ちになるのは容易に想像できます。

そのためインボイスを発行できない「免税事業者」との取引は、お客側である会社にとって損になり、今後、免税事業者はお客側から仕事を頼まれにくくなる可能性が出てきてしまうのです。

なお、ここでいう「お客側」とは、納税義務のある課税事業者に限定され、免税事業者や一般消費者の場合は上記のケースには含まれません。

また、仕入税額控除には経過措置も用意されていますが、原則としてインボイス制度導入後はできなくなる、と理解するのがわかりやすいでしょう。

課税事業者と免税事業者とは?

さて、「課税事業者」と「免税事業者」という言葉が何度か出てきましたが、両者の違いについても少し説明しておきましょう。

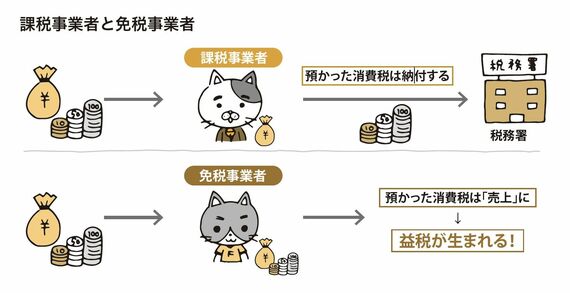

日本の事業者は、課税事業者と免税事業者の2種類に分かれます。

課税事業者とは「消費税を納付する義務がある事業者」、一方、免税事業者とは「消費税を納付する義務が免除されている事業者」をいいます。

(外部配信先では図解・図表などの画像を全部閲覧できない場合があります。その際は東洋経済オンライン内でお読みください)

まず前々年の年間売り上げ(消費税がかかる「課税売り上げ」)が1000万円を超えたら、自動的に課税事業者になります。

日本にある大企業や中小企業の場合、ほとんどが課税事業者です。課税事業者は、お客側から受け取った消費税を国へ納付する義務があります。

一方、前々年の年間売り上げが少ない個人事業主やフリーランスで、年間売り上げが1000万円以下の場合、免税事業者になります。

よって、免税事業者として働いている個人事業主やフリーランスには、消費税の納税義務はありません。

無料会員登録はこちら

ログインはこちら