株式投資においても同じようなことが起こっており、自分が投資した時の株価が参照点となりがちです。

本来であれば、自分がいくら投資したかという要素は今後の投資判断に影響を与えてはならず、その本質的価値を基準に投資判断をおこなわなくてはなりません。

しかし、多くの場合、買値を参照点としてしまい、その参照点をベースに投資判断をおこなっていることも少なくありません。

私が失敗した投資のひとつを紹介すると、JTへ投資する際に妥当な株価の判断を見誤ったため、株価が下落し続けていく中で、買い増しすることにより含み損を拡大させてしまったことがあります。

JTはリーマンショック後に投資して、株価が2倍程度となったところで売却したことがあります。その後に株価が上昇したことから、売却して後悔したという経験がありました。株価がピークアウトし下落を続けていく中で、以前に売却した株価に近づいたこともあり、再び投資します。その後も、ズルズルと株価が下げ続けていく中で、ナンピン(平均取得単価を下げるために買い増しすること)を繰り返してしまいました。

ここでは、参照点となっていた買値を基準にして投資を続けたことで、憂き目にあっています。この経験からは、下落トレンドにある株へ投資する際は細心の注意を払わなくてはならないこと、買値(プロスペクト理論で言う「参照点」ですね)をベースに意思決定してはならないこと、株価が底値を付けて反転してから買っても決して遅くはないことを学びました。

特徴その2:感応度逓減性

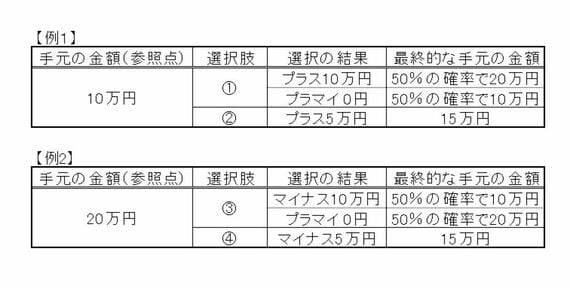

次に、感応度逓減性です。これは、取り扱う金額が大きくなるにつれて、金額の増減に対して心理的な振れ幅が小さくなっていくということを意味します。

例えば、住宅を購入する時には大きな金額を支払います。オプションでカーポートやキッチン等をグレードアップすると、全体に対する割合は少ないことから、深く考えずについつい追加してしまうこともあるのではないでしょうか。

仮に住宅価格が3000万円、追加オプションが30万円とすれば、追加の支払いは1%程度と考えてしまいがちです。しかし、契約を終えてふと冷静になった時には、30万円の重みがずっしりとのしかかってきます。

なんとなく追加してしまった場合、本当に必要だったのか、30万円の価値が本当にあったのかと後悔することも少なくないのではないでしょうか。

無料会員登録はこちら

ログインはこちら