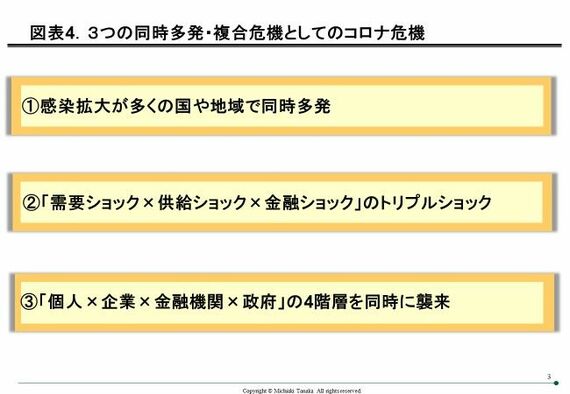

コロナ危機は、アジア通貨危機やリーマンショックといったこれまでの金融危機・経済危機と比較すると、3つの点で同時多発・複合危機としての性格を潜在的にもっているのではないかと分析されます(図表4)。

1つ目は、「コロナウイルスの感染拡大がすでに多くの国や地域で同時多発」しているということです。東南アジアが舞台だったアジア通貨危機、アメリカが震源地でグローバル経済にも影響を与えたリーマンショックと比較しても、ウイルス感染が同時多発で脅威を与えているレベルはこれまで経験したことがないものではないかと思います。

2つ目は、これまでも述べてきたように、コロナ危機がすでに「『需要ショック×供給ショック×金融ショック』のトリプルショック」を世界経済に与えているということです。

金融危機ももちろん深刻なのは言うまでもありませんが、一方で同危機がサプライチェーンを分断し、国家間の人の動きまで分断することはなかったのではないかと思います。金融危機が主にカネに影響を与えるのに対して、コロナ危機はヒト・モノ・カネのすべてに影響を与えているのです。

そして3つ目として見逃せないのが、コロナ危機が、「『個人×企業×金融機関×政府』の4階層を同時に襲来」しているということです。

アメリカで国民に現金給付が検討されていますが、同国においては住宅ローン、消費者ローン、クレジットカードなどを使用していることが多く、すでに収入や雇用で影響を受けている個人に対しての緊急的な救済策という性格もあるのではないかと思います。手持ち資金に不足すると個人からデフォルトに陥ることになるからです。

すでに金融機関に大きな影響

企業が影響を受けていることは先のハイブリッド債等での考察でも述べたとおりです。さらに、ここで重要なことは、コロナ危機が個人や企業への影響を通じて、すでに金融機関にも大きな影響を与えているということです。

リーマンショックと違って金融機関自体が当初の問題の震源地ではなかったことから、金融機関での問題はまだ大きくはクローズアップされていません。またリーマンショックを受けて、世界中の金融当局が危機の再発防止に動き、自己資本比率やレバレッジ比率、流動性規制などを含む金融機関の国際的な健全性規制(バーゼル規制)が強化されました。

金融機関から高リスク業務を隔離する米国ボルカー・ルールや英国リテール・リングフェンスなども導入されました。このようなことから、「現在の金融機関はリーマンショック時と比較すると体力があるので懸念は少ない」とする論調が多くなっています。

もっとも、確かにボルカー・ルールなどによって、米銀が高リスク業務自体は回避するようになりましたが、結果的に同様の取引は銀行システムの外にある「シャドウ・バンキング」に担わせることに成功しただけ。今回のような緊急異常事態が発生すると、結局は銀行システムでもリスクや損失を被る可能性が顕在化することは先に述べてきたとおりです。

証券化商品の基本構造でも述べたように、金融商品もそれを規制する金融当局も、デフォルト相関が大きくなり、さまざまなリスク要因が同時に発生するところまではリスク管理の性格上、想定できていないのです。

それは、ここまでのシステミック・リスクまで想定して自己資本等を金融機関に求めたら、通常時において金融機関が事業をするのが困難になってしまうからです。信用創造することが宿命の銀行業において、自己資本比率が8割の銀行など存在しないことからご理解いただけるのではないかと思います。

無料会員登録はこちら

ログインはこちら