バブル崩壊の「わかりやすい号砲」が鳴った ドル円乱高下、「105円割れ定着」はあるのか

また、これで「リスクオフの円買い」、「安全資産としての円買い」が死んでいないことも実証されたのではないか(筆者記事『「リスクオフの円買い」はもうなくなったのか~「いつドル安円高に動くのか」の疑問に答える~』を参照いただきたい)。

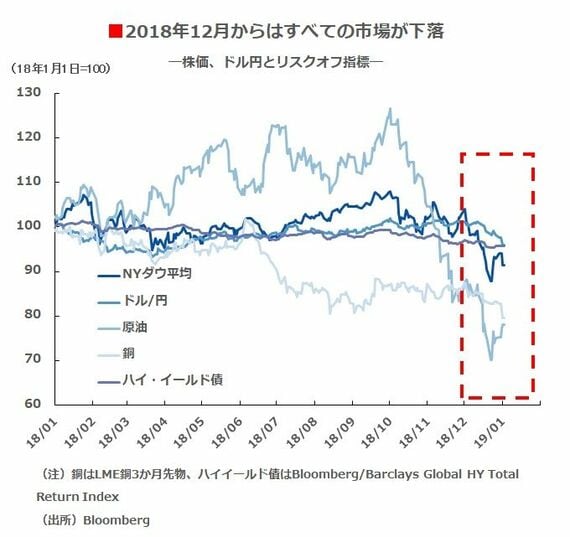

昨年10月以降、株価が苛烈な調整を経験する中でもドル円がほとんど動意を見せなかったのは一部の強気筋が言うように「円が安全資産としてみなされなくなった」からではない。単にリスクオフ局面ではなかったからである。リスクオフ局面では株価だけではなく商品(石油、金属など)やハイイールド債といった相対的にリスクの高い資産クラス全般から資本の流出が見られる。10~11月、そうなっていなかったのは単に「高過ぎるアメリカ株の調整」だったからだろう。

しかし、12月以降は明確にリスクオフ局面であり、テーマは「高いアメリカ株の調整」から「FRBの路線転換」ないし「世界経済の減速」にシフトした。そのシフトの背景としては、2018年を通じてリスクだとさんざん指摘されながらも無視されてきた米中貿易戦争の実害やアメリカの利上げを受けた新興国からの資本流出、欧州における政局不安、そしてこれらを受けた世界経済(≒企業業績)減速などが挙げられる。

結局、「問題の所在」は1年前から何も変わっていない。今回はアップルの業績予想という形でそれが可視化されたが、今後、さまざまな形で同様の事象が起きるだろう。企業業績への影響は先に現れ、その後にマクロ経済指標(とりわけハードデータ)が変調を来たすことになる。なお、金融市場では雇用関連の計数が大きな影響力を持つが、雇用や賃金は最もバックワードルッキングに動くものであり、これが好転し始めることは景気のピークアウトが近づいているサインだということを念頭に置きたい。

「急激」な下げだが、「異常」ではない

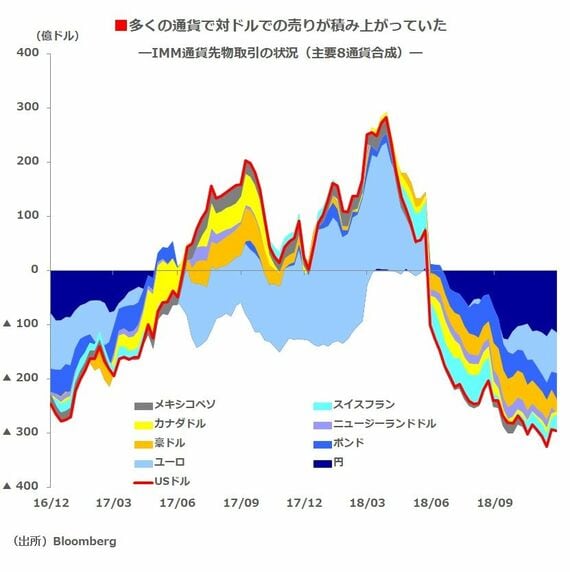

ごく短期的に言えば、2018年を通じてIMM通貨先物取引におけるポジションは円だけでなく、多くの通貨が対ドルで売り持ちされる状態が続いてきた。これはFRBの正常化プロセスが続くという前提では当然の状態でもあった。しかし、上述するように「FRBの路線転換」を前提とすれば、ドル売りのコストが下がり、これまでのポジションを解消するインセンティブも高まる。

しかし、昨年10月から12月にかけてアメリカの10年金利が3.2%から2.7%まで低下しても、ドル円相場はレンジを破ることがなかった。ここにきて、アメリカの金利低下に応じた清算が一気に到来したと思えば、年初からの動きは「急激」ではあるけれども「異常」ではないと筆者は考える。今や、アメリカ10年金利は2.55%まで低下しているが、昨年2~3月にドル円相場が1ドル=104円台まで急落した時には2.80%付近で堅調に推移しており、これが相場の底割れを防いだと言われた。今回はその金利による防波堤が期待できそうにない。

ドル円相場の水準感に言及するとすれば、ポジションがスクエアに向かう中、昨年は起きなかった「105円割れ定着」があるかどうかが当面の見どころだろうか。その際、アメリカの金利の先行きが決定的に重要になるが、昨年と異なり、もはやFRBが繰り出す「次の一手」はよくて現状維持、場合によりハト派傾斜である。正攻法で考えれば、アメリカ10年金利がジリジリと低下し、これに応じてドル相場自体が押し下げられていくというのが無理のない基本シナリオと考える。

※本記事は個人的見解であり、所属組織とは無関係です

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら