これらの海外クレジットリスクを、邦銀はどこまで管理できているのだろうか。地域銀行の場合、海外拠点も少ないので、メガバンクなどから融資債権を購入することが多い。メガバンクもこうした債権の売却拡大を目標の一つに掲げており、たとえば最大手のMUFG(三菱UFJフィナンシャルグループ)の中計では、これらでグローバルCIB(投資銀行)ビジネスの増益額の約5割を稼ぎ出すとされている。

メガバンクにとっては大きな好機だろうが、地域銀行などの買う側がどこまでその中身をわかっているのかは疑問である。地域銀行の場合、メガバンクの審査を通っているから、という理由で購入している可能性もある。メガは最初から売る目的で仕入れているかもしれないので、その審査を盲信してはならない。

また、投信に対するリスク管理にも不透明感がある。日本銀行の金融システムレポートによれば、半分強の金融機関は、保有する投信について「 90%以上の投信のリスク量を計測している」としているが、中身の半分も計測していない金融機関が1割以上にのぼる。

邦銀がショックの引き金になる可能性は?

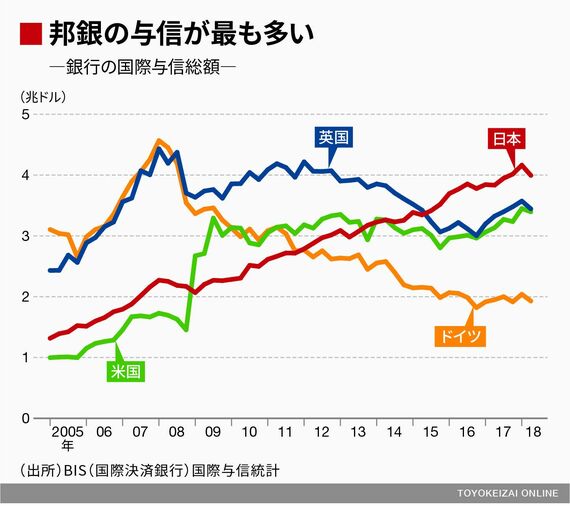

2015年以降、日本の金融機関の海外融資額は世界最大となっており、その額は450兆円と、世界全体の15%のシェアを占める。これが仮に1割減少しただけでも、45兆円が世界の金融市場から消えることになる。

リーマンショックの前には邦銀は日本のバブル崩壊の傷跡が残っており、欧米ほど巨額のリスクテイクをしていなかった。しかし、リーマンショックから10年、欧米の金融機関が国際融資を減少させた分は、邦銀が受け皿になった。後から考えれば世界の企業倒産は低位で推移したのだから、これまでは、この邦銀の戦略は成功だった。

しかし、次の危機時に邦銀はうまく足抜けできるのか。次の受け皿が登場しなければ、金融市場に穴が空き、ショックを招きかねない。膨張を重ねた金融市場がゆっくりと適正水準に回帰することができるのか、またはショックで破裂するのか、邦銀がそれを決める重要な一角を担っている。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら