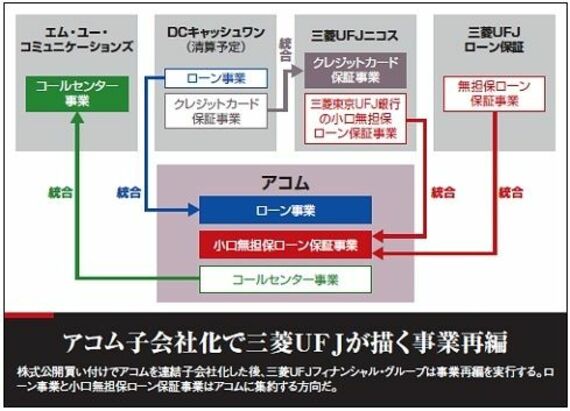

アコムを子会社化、三菱UFJの秘策

従来、銀行の小口無担保ローンに対する保証事業は、消費者金融会社などが自前で実行するローン事業に比べると、利益率の面で魅力が乏しかった。しかし、この状況は新貸金業法の施行で変わった。前述のように新貸金業法でローン事業の利益率が低下したからだ。総量規制など今後予定されている新貸金業法の完全施行後には、1兆円規模のローン残高を確保したうえで、貸し倒れコストをかなり抑制できたとしても営業利益率は3%程度に落ち込むとみられている。対して、ローン保証事業の営業利益率は現在1・5~2%程度ある。保証事業はローン事業に比べて遜色のないものになる。

相対的にローン保証事業の重要性が増すのは間違いない。三菱東京UFJ銀行と三井住友銀行がマスリテール戦略をいかに描くかにもよるが、アコムとプロミスの間でライバル意識が一段と高まり、ローン保証業務は強化されていくだろう。

次なる再編の焦点は武富士とアイフル

グレーゾーン金利問題に端を発する業界の環境悪化で、大手といえども消費者金融各社は生き残りに必死だ。メガバンクと手を握ったアコムとプロミス以外にも、「レイク」を運営するGE・コンシューマー・ファイナンスが新生銀行の傘下に入ることが決まっている。

そうした中、いや応なく注目度が高まっているのが、大手銀行との合従連衡策をとっていない武富士とアイフルの独立系大手2社の行方だ。今のところ、両社の周辺には大手銀行との本格的な提携に動く気配は漂っていない。武富士は今秋にも新たな経営計画を発表する予定だが、アイフルにはこれといった動きが見えない。

業界再編が加速していることは間違いない。ただ、それぞれの生き残り策をとる大手にどのような未来が開けることになるのか。その答えはまだ混沌としている。

(浪川 攻 =週刊東洋経済)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら