米国銀行の貸出機能に正常化の動き 景気・経済観測(米国)

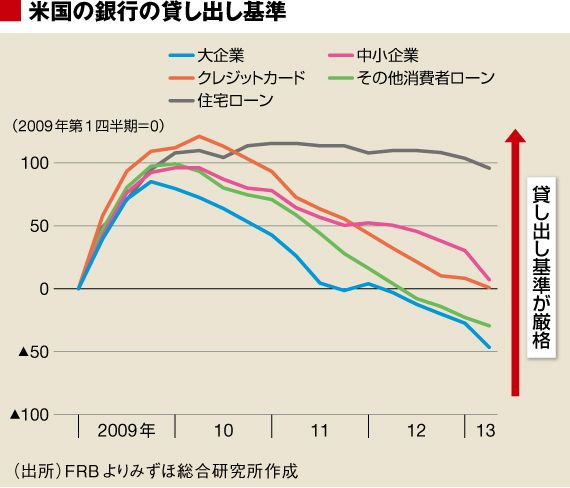

図は、FRBが発表する銀行貸出担当者調査をもとに、2009年1-3月期を基点としたときの貸出基準の厳格度合いを見たものである。金融危機で銀行の貸出基準は急速に厳格化したが、2010年以降、大企業向け、中小企業向けともに貸出基準が徐々に緩和しつつあることが分かる。

とりわけ、資金制約に直面しやすく、銀行からの借入に対する依存度が大きい中小企業にとって、資金調達環境の良し悪しが経営に及ぼす影響は大きい。実際、資金の借り手である企業のアンケート調査を見ても、銀行貸出基準の緩和とともに、資金難を経営課題とする企業の割合は低下している。

また、資産バブルの崩壊による余波が非常に大きかった商業用不動産向けの融資に対しても、貸出基準の厳しさが遅ればせながら和らぎつつあるようだ。こうした信用環境の改善は、商業用不動産ローン担保証券(CMBS)の発行額が持ち直していることからも確認できる。CMBSの発行額は一時ピーク水準から98%減と大幅に落ち込んだが、今年に入って急速に回復し、1-5月の発行額は昨年同期間の2.5倍もの水準に達している。

無料会員登録はこちら

ログインはこちら