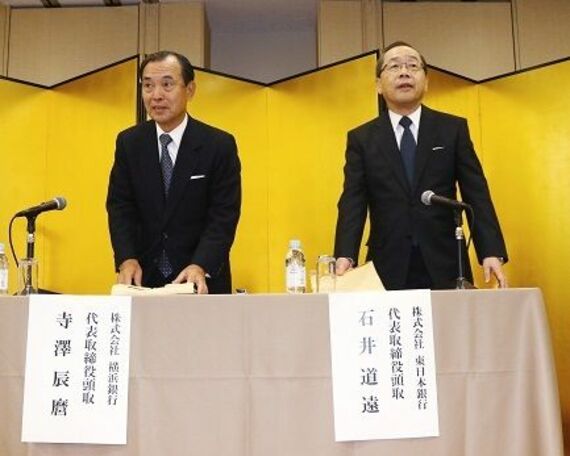

新生「コンコルディア」、進撃に2つの課題 横浜銀と東日本銀の経営統合が最終合意

東日本銀行が狙う融資の拡大も、実現には時間がかかりそうだ。資金調達力の強い横浜銀行から資金を融通してもらい、それを原資に東日本銀行の取引先に貸し出そうという狙いだが、現状、銀行には「アームズ・レングス・ルール」という”ネック”がある。

これは、銀行グループ内会社との利益相反取引を通じて銀行経営の健全性が損なわれることなどを防止する規定で、グループ内の取引で、賃料・手数料減免、金利減免、金利支払猶予なを行う際には、当局の承認が必要になる。横浜銀行の豊富な資金調達力を活用する東日本銀行の狙いは理にかなったものだが、現状のルールに照らすと、コンコルディアグループ内の銀行同士で、自由に資金を融通し合うことはできないのだ。

ルールの適用除外を要望

現在、金融庁では金融審議会「金融グループを巡る制度のあり方に関するワーキング・グループ」が今年5月に発足し、銀行グループの規制のあり方について、7月29日には第5回目の議論が行われた。

第3回目の6月16日、全国地方銀行協会の会長行でもある横浜銀行は、ワーキング・グループが行ったヒアリングで「地方銀行のグループ経営と金融規制見直し要望」と題した資料を提出。その中で、「傘下子会社(銀行)間における資金貸借についてアームズ・レングス・ルールの適用除外」を要望事項として掲げているが、この実現はまだ決まったものではない。

ほかにも横浜銀行が提出した資料には「傘下子会社間(銀・証)を含む)の顧客情報の共有」という要望も掲げている。経営統合をした後、アグレッシブな成長目標の実現に突き進む中、規制のハードルが下がるかどうかは大きなポイントだろう。いずれにしても、その道は、決して平坦ではないことは確かだ。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら