「ジャパンマネー」が米国に舞い戻ってきた <動画>買収の対象となる業界は多様化

三菱地所によるロックフェラー・センターの買収ような、1980年代のトップ記事を飾るものでは無いが、ジャパン・マネーが帰ってきた。

そして更にその多くが米国に向かっている。高齢化と減り続ける人口に直面し、企業は競って成長を海外に求めているためだ。

日本企業は、何処よりも米国で最も多くのM&A (合併と買収) を行っており、今年に入って8月5日までの買収件数は87社。その数は昨年(1月~8月5日)の71社から23%増えており、2004年の同時期の2倍以上だ。

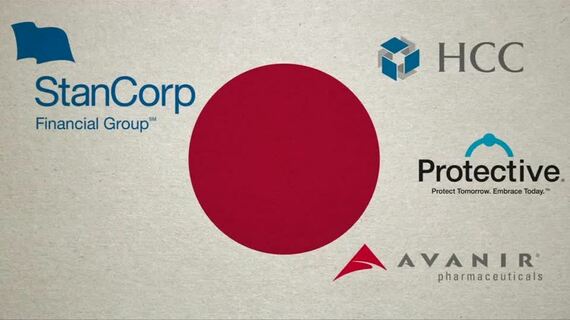

最近7カ月を振り返ると、日本の保険会社は、HCCインシュアランス社や、プロテクティブ・ライフ社、スタンコープ・ファイナンシャル社を、先を争うように、それぞれ50億ドルから75億ドルで買収している。

そして、製薬企業の大塚ホールディングスは、アバニア・ファーマシューティカルズ社の買収を完了した。

弁護士のマイケル・ブラウンは、モリソン・フォレスター社のジャパン・プラクティス・グループを指揮している。彼は次のように言う。「私は今年の前半で、20件の取引に関わる事になった。そして、そのうちの3、4件については中心になって取り組んでいるので、非常に忙しい。5年前は、たしか5件程度の取引に関わっていたが、当時は全体でも10件あるかどうかだった」。

今の特徴は、買収の対象が広がっていることにある。2004年と比較すると、テクノロジー関係の案件の市場価格シェアが半分にまで減った一方で、基本資材の案件は増加し、更に増加する可能性がある。

「今年は、住宅建設資材や塗料、鋼管、建設業、機械類などの、より平凡な業界に興味を示す日本企業の数の増加が目に付く」(ブラウン弁護士)。

多くの日本企業は、1980年代の知名度だけ高い不動産物件にお金を支払い過ぎたのだ。しかし、M&Aの専門家は、彼らが今は賢くなったと言う。彼らは買収に対して、より戦略的になったが、浪費はしなくなったのだ。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら