「貸出金利を上げる自信がない」銀行員の深い悩み 支店長クラスでも「金利ある世界」を知らず

「今の大半の行員は、(取引先との)金利交渉をほとんど経験したことがない。若手の支店長クラスでさえ、『金利ある世界』を知らない人材もいる」。東北地方の地銀幹部は頭を抱える。

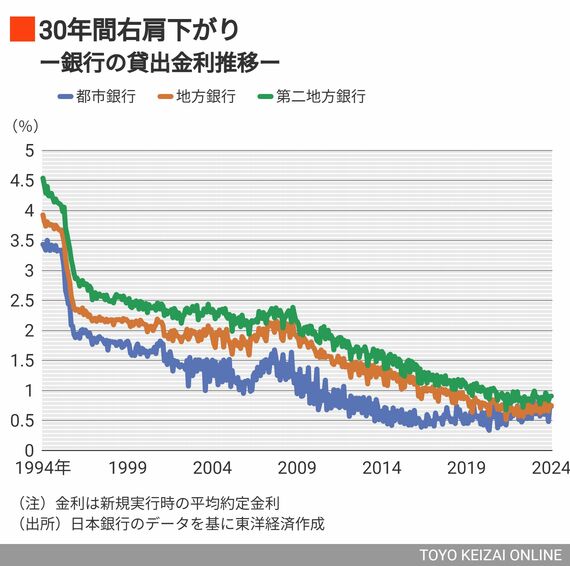

1990年代の平成バブル崩壊後、銀行の貸出金利はほぼ一貫して右肩下がりだった。利ザヤが縮む中、各行は貸出残高を伸ばして収益を補ってきた。長い間、金利を引き上げるよりも貸し出しを増やす営業に力点を置いてきた姿勢が、悪い形で経営に跳ね返ってきている。

都銀ほど金利上昇の恩恵を受けやすい

銀行の貸出金利は市場金利を参照するものの、放っておいても自動的に上がるわけではない。

貸出金利の決まり方は、大別して3種類ある。TIBORなどの市場金利に追随する市場連動型、短期プライムレート(短プラ)連動型、そして固定金利型だ。市場連動型であれば交渉をせずとも金利が上がるが、採用されるのは大企業向け貸し出しが中心だ。

例えば、2023年9月末時点の貸出金に占める市場連動型の割合を見ると、みずほ銀行が約60%に上る一方、横浜銀行を中核とするコンコルディア・フィナンシャルグループは29%、京都銀行は9%にとどまる。つまり、大企業との取引が多い都市銀行ほど、金利上昇時の恩恵を受けやすい。

対象的に、中小企業向けの貸し出しは、短プラ連動や固定金利型がもっぱらだ。この点、短プラはマイナス金利解除後も上昇しておらず、短プラ連動の貸出金利は当面上がりそうにない。残る固定金利型は取引先との交渉で決まるため、各行は営業現場に対して、金利交渉に向けて発破をかける。

無料会員登録はこちら

ログインはこちら