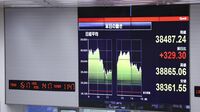

バブル超えの「日経平均株価」どこまで上がるのか シュローダーの日本株式運用総責任者に聞く

一例が、設備などの専門工事を請け負うサブコンだ。半導体製造に必要なクリーンルームの需要は高いが、サブコンのキャパシティがネックになっている。元請けであるゼネコンも、サブコンのキャパシティを確保してから工事を受注している。

デジタルにも注目している。持続的に賃上げを行うには、企業側も1人当たりの生産性を向上させないといけない。すると、例えばビッグデータを解析して成約率の高い見込み客を洗い出す、といった必要が出てくる。実際、日銀短観を見ても、ソフトウェア投資の数字は継続して強い。

――株価水準の持続性は。

投資家の意識はすでに2025年3月期決算に移っており、翌期の業績をどう織り込むかが株価を左右する。

リスク要因の1つは為替だ。ドル円レートで150円水準が続けば過去最高益を更新する企業も多いと思うが、過度な円高に振れれば難しくなる。

4月に日銀がマイナス金利を解除することを、マーケットはすでに織り込んでいる。マイナスをゼロに戻しただけでは大きな影響はないだろうが、さらに追加の利上げをマーケットが意識し始めると、円高に触れるだろう。

すぐさま調整に入ることはない

――株価の割高感は。

来期の増益を一定程度織り込んだうえでのフェアバリューだ。日経平均が最高値を更新したからといって、すぐさま調整に入ることはないだろう。金融政策に対する日銀のスタンスを判断するためにも、いったんは高値水準でモミ合うのではないか。

2024年後半以降にアメリカが利下げに転じて景気が浮揚したり、中国経済が最悪期を脱したりすれば、投資家は2026年3月期決算にも自信が持てる。そうすると株価はさらに上向く。4万円に達する可能性もある。

――株価に対する新NISAの影響は。

伝統的に、日本の個人投資家は逆張りだ。新NISAの導入に伴う(個人投資家による株価押し上げの)インパクトは見て取れない。

新NISAの資金は外国株式に向かっているが、その状態が未来永劫続くとは限らない。現状は外国人投資家の買いが大きいことから、自動車や機械など輸出主導の業種が選好されている。

だが、賃金の伸びが物価上昇を上回り実質賃金がプラスに転じれば、個人投資家が日本経済やマーケット環境に自信を持ち、内需関連株が買われるのではないか。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら