すでにつみたて投資をしている方は、まったく別の発想をしてみてもいいかもしれない。それは、ボーナスのうち貯金に回す以外の部分はローンの返済や個別株への投資に充てるなど、つみたて投資以外に活用するという発想だ。

前述のようにボーナスを毎月のつみたて投資額に半年ごとに反映していくと、どうしても投資タイミングによるリスクの濃淡が発生してしまう。

毎月2万円をつみたてていくと決めたのであれば、それはボーナスは関係なく続ければよく、逆にボーナスによる臨時収入についてはローンの返済に充てて自身のバランスシートを改善したり、つみたて投資とは別の投資として個別株への投資をしてみるのもいいだろう。

個別株はリスクが高いと思う方もいるかもしれないが、コア・サテライト戦略(長期かつ安定的に運用する「コア」と積極的に運用する「サテライト」に分ける)の発想を持ってほしい。

あくまで資産のコア部分はつみたて投資で形成していき、一部の資産(サテライト部分)はボーナスの一部で形成し、そこを個別株投資に充てるという発想だ。サテライト部分だから闇雲にリスクを取っていいという訳ではないが、個別株への投資を通じて、マクロ経済や企業業績の分析能力を身につける機会を得ることができる。

つみたて投資のメリットは前述のとおり、投資に対するリソースを最低限に抑えられることだが、あえて調査や分析にリソースを割かざるをえない個別株への投資をすることで、金銭的なリターン以外にも存在する投資のメリットを実感できるはずだ。

現行のNISAと新NISAの活用方法

今夏のボーナスをきっかけに投資を始めようとする方が気になるのは来年から始まる新NISAだろう。来年からルールが変わるのであれば、ひとまず2023年は投資の基本を勉強して、来年からデビューしようと思うかもしれない。

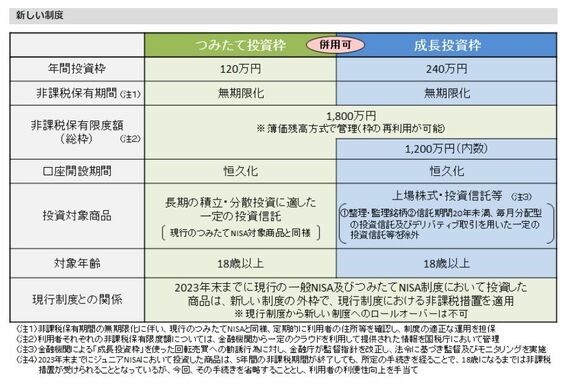

しかし、現行のNISAと新NISAはまったくの別物として管理される。今年現行のつみたてNISAを始めれば、新NISAにおける1800万円の非課税投資枠(生涯投資上限)に加えて、現行のつみたてNISAの40万円(年間投資可能額)の非課税枠も手に入れられることになる。

また、すでにつみたて投資をしている方が、前述のアイディアを採用してボーナスについては個別株投資に充てた場合でも、新NISAではその投資スタイルを維持することができる。

現行のNISAは一般NISAとつみたてNISAを併用できないが、新NISAではつみたて投資枠と成長投資枠という2つの投資枠を同時に使えるため、コア部分のつみたて投資と、サテライト部分の個別株投資を非課税枠で継続できるのだ。

日本の株式市場が好調であるという報道を背景にボーナスが入れば投資でさらに増やしてみたいと思う気持ちは理解するが、まずは落ち着いて自分に適した投資手法やスタイルを考えてみてほしい。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら