金融引き締めよりも「さらに深刻な懸念」とは何か なぜFRBのパウエル議長は「間違い続ける」のか

6月14~15日に開かれたアメリカ連邦公開市場委員会(FOMC)では、1994年以来となる0.75%の大幅利上げが決定された。

なぜパウエル議長は何度も間違えるのか?

前回5月のFOMC後の会見で0.75%利上げの可能性を質問された際、ジェローム・パウエルFRB(連邦準備制度理事会)議長は「議論はするものの、現時点では支持は広まっていない」などと、かなり明確な口調で否定したのは記憶に新しい。

だが、あっさり前言を翻したのは、6月10日に発表された5月のCPI(消費者物価指数)が予想を上回り、約40年ぶりの伸びとなったことを受けてのことだ。結局はインフレ抑制に対してさらに積極的に取り組まざるをえなくなったということなのだろう。パウエル議長は次回7月26~27日のFOMCでも0.75%の利上げを行う可能性を示唆している。

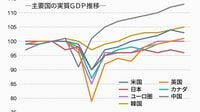

1994年以来の28年ぶりとなる大幅利上げとなったが、株式市場は混迷を深めている。S&P500種指数などアメリカの主要3指数は利上げの前後に年初来安値を更新。一時はS&P500種指数も弱気相場入りの基準とされる、高値からの20%下落を記録した。

積極的に金融を引き締めているのだから、株価が下がるのも当然の結果と言えばそれまでだ。だが、市場では金融政策よりも、もっと深刻な懸念が生じつつあると見ておいたほうがよい。それは何か。物価動向の先行きを何回も見誤り、頻繁に政策のガイドラインを変更しているアメリカの中央銀行に対する信頼が損なわれてきているという事実だ。

パウエル議長が5月のFOMC時点で、0.75%の利上げを明確に否定したということは、インフレが一段と進むとは想定していなかったということだ。だが、この点について、なぜ見通しを誤ったのかについて、FRBは明確には説明していない。

6月22~23日に行われた年に2回の議会証言でも、こうした点について、具体的な言及はなかった。インフレがここまで一気に進んだのは、FOMCが2021年夏までは「インフレは一時的な要因によるもの」との見解に固執、事実上積極的な金融緩和策を継続してきたことが背景にあることは、今となっては市場の見解が一致するところである。

なぜインフレに対する見通しを誤り、金融緩和策をギリギリまで継続したのか? パウエル議長はまだ明確な総括をしていない。さらには今回、わずか1カ月半という期間で見通しを大幅に変更せざるをえなくなった理由は何だったのか。これについても、議長は市場に対してしっかりと説明する必要があるはずだ。それをしない限り、市場はこの先のFOMCの見通しを信用することはなく、その分、混乱も加速することになるだろう。

無料会員登録はこちら

ログインはこちら