債券投資はリスクヘッジの役割を果たさないのか 「株式60債券40」リターンが金融危機時より悪化

巨額の資金が投じられる「株式60%/債券40%ポートフォリオ」の先行きについて、ウォール街のプロの間で論争が続いていることは周知の事実だ。しかし今回の損失の大きさは、批判的な人々にさえ衝撃を与えている。

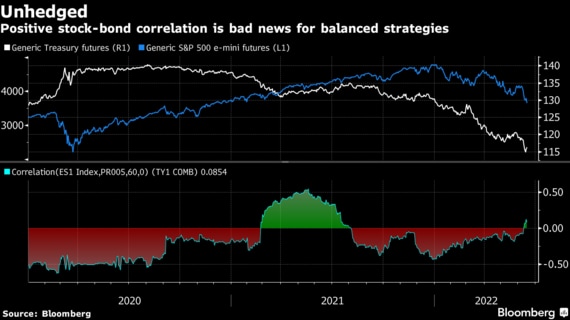

米連邦準備制度の政策の方向性がますますタカ派的となり、株価と米国債相場の下げが再燃する中で、昔ながらの株式60%/債券40%ポートフォリオ戦略は、4-6月(第2四半期)のこれまでのリターンがマイナス約14%と落ち込んだ。

ブルームバーグの集計データによれば、世界的な金融危機の最悪期や新型コロナウイルス禍の下での相場急落局面よりこれは悪い成績だ。

インフレ時代に突入し、債券のリスクヘッジ能力が引き続き失われ、米国の年金基金全般で富の破壊が生じつつある状況を示す新たな兆候といえる。

ビスポーク・インベストメント・グループのアナリストはリポートで、「2008-09年当時は、クレジットスプレッドが非常に大幅に拡大したにもかかわらず、債券相場が急落したり、下げが長々と続いたりすることはなかった」と分析した。

ゴールドマン・サックス・グループは、各国・地域の中央銀行が本格的な金融引き締めに動く状況で、米国債はヘッジ手段として引き続き無効と捉えている。これに対し、JPモルガン・アセット・マネジメントなどは利回りが数年ぶりの高水準にあることが、次のクラッシュで債券が期待通りの結果をもたらすことに役立つと考えている。

JPモルガン・アセット・マネジメントのグローバル・マルチアセット戦略責任者ジョン・ビルトン氏は「成長を人々が懸念しているとすれば、債券は現行利回り水準の下ではるかに優れた投資分散の手段に今やなりつつある。インフレを心配し過ぎることをやめ、成長の着地点をもう少し心配するようになれば、債券はポートフォリオにとって重要だ」との見方を示す。

これに対し、ゴールドマン・サックス・インターナショナルのポートフォリオ戦略&アセットアロケーション責任者クリスチャンミューラー・グリスマン氏は「米国債利回りの弱気ショックの可能性はなお存在する。ポートフォリオを保全する新たな手段を準備し、債券だけに依存することをやめる必要がある」と指摘した。

原題:

Wall Street Alarms Bell as 60/40 Set for Worse Quarter Than 2008(抜粋)

More stories like this are available on bloomberg.com

著者:Anchalee Worrachate、Liz McCormick

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら