アフターコロナで注目したい世界の「日本化」 「民間部門の消費・投資意欲の減退」が広がる

だが、今回のコロナショックを経て、むしろ「内部留保があるから助かった」という成功体験に似たものを得てしまった可能性がある。もちろん、過去10年は直接投資という形で期待収益が追求されてきたということはあるが、今回、その分は痛手を被るだろう。

現預金の伸びが高かったことがショックの緩衝材になったとの評価はありうる。そのことは、デフレ払拭の障害ともされた日本企業の行動原理を根本的に変えるのは、今後ますます難しくなりそうだという話に帰着する。

ちなみに、いくら企業のショック耐性が強化されているといっても、実体経済の緊急停止期間が延びるほど企業体力は弱まる。今は大丈夫でもどこかで非線形に経営不安が急拡大する可能性は否めない。

この点、中小企業を対象とする調査(エヌエヌ生命保険が3月末に実施)で「新型コロナウィルス感染拡大がいつまでに終息すれば経営的に乗り切れるか」という質問をしたところ、「3月末」が約7%、「4月末」が約20%、「5月末」が約17%、「6月末」が約16%と回答したことが報じられている(4月26日付、共同通信「中小企業調査『6月末まで』6割 コロナ終息遅れで経営危機の恐れ」)。

つまり、仮に緊急事態宣言があと1カ月(6月末まで)再延長されれば中小企業の6割は破綻に追い込まれるという結果である。また、すでに4割以上の中小企業は今回の延長によって破綻懸念があるということでもある。今回の延長決定はそれほどまでに重いものと考えるべきだ。

ISバランスの「日本化」が世界レベルで進む

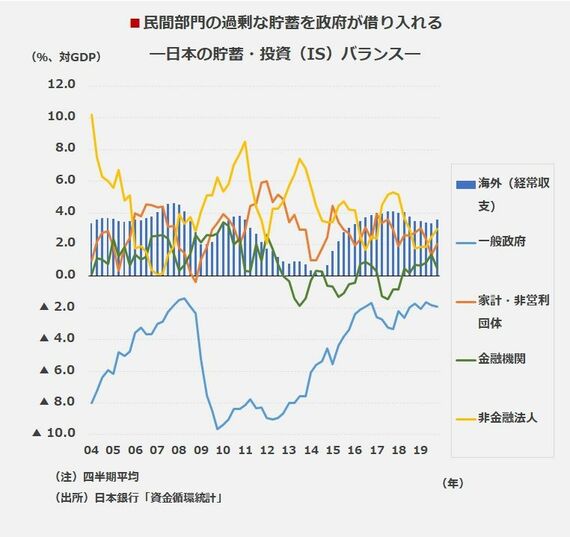

マクロ経済分析において動学的資源配分の要となるのは貯蓄・投資(IS)バランスである。日本の「失われた20年」の間には民間部門(家計部門+企業部門)の貯蓄過剰を政府部門が借り入れる(貯蓄不足になる)という構図が定着してきた。金融危機後はユーロ圏でもこの兆候が強まり 、それに伴って物価の趨勢が衰え、金利も成長率も緩やかにしか動かなくなった(ご参考・拙著『欧州リスク:日本化・円化・日銀化』、東洋経済新報社、2014年)。

ISバランスで確認される「民間部門の消費・投資意欲の衰退」は日本化を診断するうえでの最も重要な動きの1つである。そうした動きにユーロ圏が続き、さらに世界レベルで潮流となり、世界経済の成長率が鈍化するというのがアフターコロナにおいて想像されるかなり確度の高い未来ではないかと筆者は考えている。

無料会員登録はこちら

ログインはこちら