なぜドル円相場はあまり動かなくなったのか 直接投資の拡大で日本の基礎的収支は均衡へ

2019年のドル円相場の値幅は8.30円と史上最小を2年連続で更新した。膠着相場の背景については諸説ある。筆者としては、①日本円や東京市場への関心が薄れていること、②構造変化により日本に還流する外貨が減ってきていること、③アメリカ金利の相対的な魅力が薄れていないこと、④AI取引が盛んになっていること、などが主な背景であると感じている。

2020年最初の本欄では①や②に関する論点、すなわちドル円市場の需給構造が変化しているという点を議論してみたい。

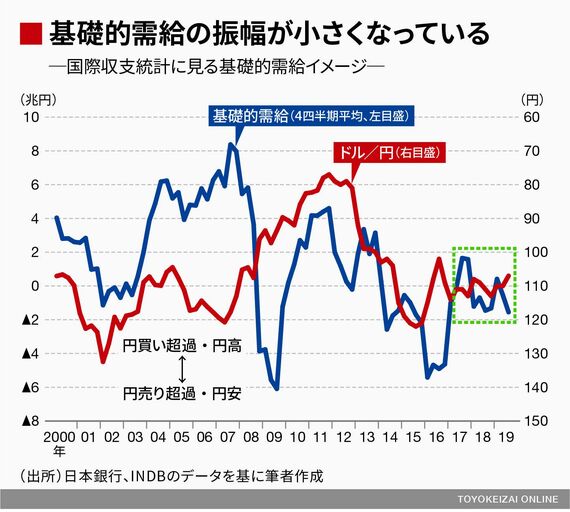

昨年12月に本邦10月国際収支統計が公表されている。1~10月の基礎的需給バランス(以下単に基礎的需給)は約7.4兆円の円売り超過でやや円売りに傾斜しているものの、前年同期(2018年1~10月計)の約10.3兆円の円売りと比較すると、売り買い拮抗のイメージが強まっている印象がある。基礎的な需給環境からドル円相場の方向感を見定めるのは難しい地合いだと言わざるをえない。

米中貿易戦争のような日替わりの定性的なヘッドラインに右往左往せざるをえないのは、基本的な需給環境が均衡しているからではないかという仮説は相応に説得力があるように思える。基礎的需給の趨勢は経常収支と対外証券投資の動きに依存する部分が大きい。近年では直接投資の金額も大きいが、これは「安定的な円売り」であって、変動するものではない。

基礎的需給は均衡圏へ

図のように近年の基礎的需給の振幅は明らかに小さくなっている。それゆえにドル円相場の動きも制約されていると考えられる。国際決済銀行(BIS)の調査によれば、日本円や東京市場の取扱高自体が退潮気味である。ちなみに2019年の東京市場におけるドル円のスポット出来高は約1.5兆ドルであり、これは直近ではピークだった2013年の約3.0兆ドルの半分である。「取扱高も減っている上に、売り買いも拮抗している」のであれば、値動きが失われるのは至極当然だろう。

さらに言えば「対外純資産残高において、国内に還流しない直接投資残高(≒海外企業買収)が増えていること」、「マイナス金利であり、金融政策上の論点も乏しい円を取引する理由がないこと」なども踏まえれば、狭いレンジになるのは筋が通っていると思えてくる。

無料会員登録はこちら

ログインはこちら