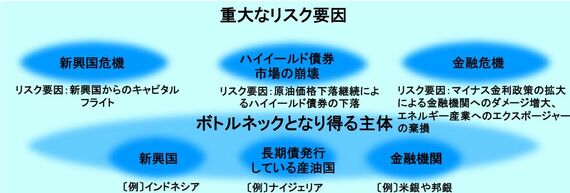

コロナショックが引き起こしたトリプルショックを踏まえた上で、危機管理としてのワーストケースを想定した場合、重大なリスク要因としてどのようなものがあるかを考えてみます。ここでは、3つのリスク要因を指摘しておきたいと思います。

第一に、「新興国危機」というリスクです。歴史的に、金融・経済危機が起こる際には新興国が震源地になる、あるいは先進国が震源地になる時でも新興国へ飛び火し、新興国でより深刻な問題へ発展するというパターンを繰り返してきました。今回のコロナショックにおいても、新興国からのキャピタル・フライト、つまりは資金流失が悪化しないかという点に留意する必要があります。

第二に、「ハイイールド債券市場の崩壊」というリスクです。先に述べた通り、原油価格の下落にともなって、ハイイールド債や産油国が発行する長期債の価格が大きく下落しています。今後原油価格の下落が継続し、エネルギー関連企業が資金繰りなどに窮してくるような状況においては、ハイイールド債券市場が崩壊するという可能性も否定できないでしょう。

第三に、これらのリスク等の進展に伴い、「金融危機」が起きる可能性もリスク要因として考慮すべきタイミングになってきているのではないかと思います。金融危機については、コロナショックの最中に新興国危機やハイイールド債券市場の崩壊等が実際に起きたら、危機がそこまでにも及ぶ可能性は否定できないでしょう。

アメリカもマイナス金利政策を検討か

また先に述べたように、金融緩和の余地が大きかったアメリカですが、すでにマイナス金利政策を検討せざるを得ない状況にまで陥っています。本当にFRBがマイナス金利導入にまで踏み切るかはわかりませんが、もしそのような選択をした場合、日欧の金融機関が経験した以上に、アメリカの金融機関のBSやPLに対しては多大なる影響を及ぼすことになるでしょう。

以上の分析をもとに、ボトルネックとなり得る主体として3者を挙げておきたいと思います。まず1997年のアジア通貨危機においても問題の中核であったインドネシアなどの新興国です。今回のコロナショックでも新たな危機としての震源地となる可能性があり、留意が必要です。

次に、長期債を発行している産油国です。先に述べたように、サウジアラビア、オマーン、ナイジェリア、アンゴラなど産油国発行の長期債価格が下落していますが、これら産油国がボトルネックとなる可能性が懸念されます。産油国でもあるロシアやブラジルの為替が下落していることも気になるところです。

そして、3つ目の主体は、金融機関です。すでに指摘した通り、先進国でさらに金利が低下してくると、それ自体で直接的な影響を受けることになります。また見逃せないのは、金融機関におけるエネルギー関連でのエクスポージャーが大きいということであり、金融機関が大きな脆弱性を抱えているということです。そうなった場合、グローバルの金融機関において最も大きな影響を受けるのは、近年、新興国融資やエネルギー関連融資を積極的に拡大してきた日本のメガバンクとなる可能性が大きいのではないかと考えられます。

先に述べた「需要ショック」「供給ショック」「金融ショック」の「トリプルショック」を考えると、保有したり担保となっている各種資産価格の下落から、金融機関のバランスシート(B/S)もすでにかなり棄損しているものと分析されます。

無料会員登録はこちら

ログインはこちら