金融市場の大崩壊が近い将来に起こりうる理由 債券市場の暴落ドミノはありうる話だ

報復手段が少ない中で、米国債の売却を示唆すれば、それだけで将来の債券価格下落を見込んで売りが殺到する可能性がある。アメリカが予想しているシナリオは、あくまでも希望的観測にすぎず、金融マーケットの将来予測は難しい。

むろん、大量の売り注文に対応して、FRBが直接買い入れる方法もあるが、膨大な流動性を誇る米国債市場では役に立たない可能性が高い。米国債を発行しすぎている状態、過剰流動性のツケがこんなところで爆発するかもしれないのだ。

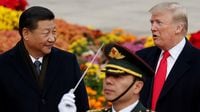

2017年11月にブルームバーグTVが指摘したところによれば、アメリカの債券市場は今や40兆ドルに達しており、株式の時価総額30兆ドルを大きく上回っている。史上最大の過剰流動性が蔓延する米国債券市場に、中国が一撃を与える可能性もなくはない。わずか40分の1の規模であっても、マーケットは動くときには動くのだ。

ポピュリズムが生み出した世界的「過剰債務」の行方

数多くのリスクを抱える金融マーケットだが、これらのリスクが顕在化したときに、どんなシナリオになるのか。簡単にまとめると次のような可能性が考えられる。

考えられる主なシナリオを列記したが、リーマンショック以降の世界の政治は、ポピュリズム(大衆迎合主義)が多数を占める危険な世界に変わってしまった。ポピュリズムはどうしても政治的な規範やルールを破ってでも「大衆=選挙民」のご機嫌を取るために、財政赤字や借金が異常に膨らんでしまう。

仮にアメリカ株が本格的な調整局面に入ったときには、リーマンショック以降のポピュリズム政権がもたらした過剰債務のツケを払う時期になるかもしれない。

そうなれば日本にもその影響は及ぶだろう。ひょっとしたら、世界で最もひどい影響を受けるかもしれない。世界中の金利が上昇し世界中の貨幣価値が転換している中で、日本だけが今のままを維持できるはずはない。

日本はGDPの2.5倍に達する財政赤字のツケを抱えているが、そのツケの支払いを迫られるかもしれない。ベネズエラが経験しているハイパーインフレというシナリオもまったくの絵空事ではない。

場合によっては、日本の債券市場が世界の債券バブル崩壊のトリガーを引くことになることだって、ありえない話ではない。日本国債は、現在のような日銀の量的緩和の中では盤石な体制に見えるが、米国債同様に相手は金融マーケットだ。金融マーケットの変動がすべてをひっくり返す可能性もゼロではない。

最近、ネットで話題になっている自国通貨建てで国債を発行する場合、どんなに発行しても債務不履行にはならないとする「現代貨幣理論(MMT=モダン・マネタリー・セオリー)」がアメリカで注目を集めているが、こうした理論が出てくること自体が「ゴルディロックス相場」の弊害といっていい。すでに、日本はこのMMTの実験場になっていると指摘する専門家も多いが、実験が失敗したときの話は誰もしたがらない。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら