金融市場の大崩壊が近い将来に起こりうる理由 債券市場の暴落ドミノはありうる話だ

リーマンショック以降の過剰流動性がもたらす諸々の問題が、ここにきて大きく動き始めているといっていいだろう。こうした世界中の過剰流動性は、日本銀行による量的緩和やETF購入などと大きな関わりもある。世界中の過剰流動性を演出した国の1つが日本というわけだ。

いよいよ始まる金融市場崩壊のシナリオとは?

こうした不安定な状況の中で、本格的な調整が始まるとすれば、どんな形で金融マーケットがクラッシュし、景気後退に入っていくのか。そもそもいま世界が抱えているリスクとは何か。リスク度が高い順に列記すると次のようになる。

中でも最も警戒すべきは、やはりイラン問題だろう。トランプ大統領は、就任以来、イスラエル寄りの政策を優先し、イランに対しては冷遇を続けている。イランが核兵器の開発再開をほのめかしたように、トランプ政権はイランを必要以上に追い詰めている。トランプ大統領が、イランとの地政学リスクを正確に理解しているのか疑問だ。

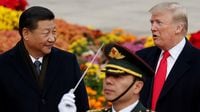

イランを除けば、中国に関わるリスクがほとんどだ。中でも、注目は中国政府が保有しているといわれる現在1兆1200億ドル(123兆円、2019年3月、アメリカ財務省)の米国債を売却することで、アメリカに圧力をかけてくるのではないかというリスクだ。中国メディアも、その可能性を示唆している。

一方で、ウォールストリート・ジャーナルは、仮に中国が米国債を売却してもその流動性の大きさからすれば、脅威にはならないと分析している。かつて中国は2015~2016年にかけて急速なペースで米国債の売却を進めたのだが、市場に混乱は起きなかった。大量に売却されても、それを上回る買い手が現れたため、金利の上昇も少なく、市場に与えた影響は軽微だった。

しかも、現在の中国は黒字大国でありながらドル不足が続いていると指摘されており、一帯一路政策で30兆円を超す資金を海外に貸し付ける、あるいは人民元建て貿易の拡大など慢性的なドル不足が続いている。

そんな中で、米ドル建ての米国債券は中国政府にとっても、貴重な資源といえる。中国は米国債を売却する戦略を採れない――アメリカ政府はそう読んでいる可能性がある。

しかし、米国債はあくまでも金融マーケットの商品だ。トランプ政権が中国からの輸入品すべてに対して25%、もしくはそれを上回るような関税をかけると宣言した場合、対米輸出の規模が小さい中国にとっては対応できなくなる。

無料会員登録はこちら

ログインはこちら