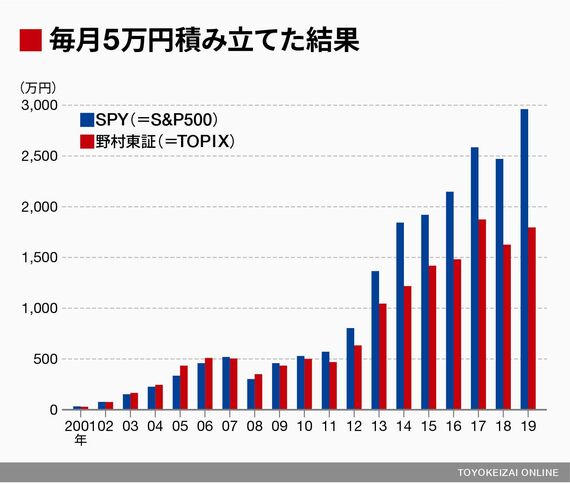

インデックスによる積み立て投資についてもみてみましょう。TOPIXとS&P500という日米両市場の代表的な指数に毎月定額投資したとします。指数そのものに投資することはできませんので、それぞれ指数に連動するETFを毎月5万円ずつ購入したという想定です。なお試算に用いたETFは日米で最も出来高の多いETFを便宜的に採用したもので、これらの商品を推奨しているということではありません。

試算は両者の比較が可能な2001年9月からスタートし、直近2019年4月までの変化を算出しています。S&P500のETFの価格は円換算し、分配金については支払われた全額を支払われた当月の購入費に含めることで複利効果も反映させるようにしています。ただし、売買手数料や信託報酬等のコストは加味していません。

その結果はこちらの図のようになっています。

スタートから2010年まではリーマンショックという大きな落ち込みがあったこともあって、日米ともに大きな差はみられません。しかし2011年以降、日米の差が目立つようになり、徐々に拡大しています。2019年4月時点の最終的な資産総額は日本(TOPIX)の1795万円に対し、アメリカ(S&P500)は2960万円と1200万円近い差となっています。

もちろん、これはあくまでも机上の試算であり、実際にはスタート時点や投資対象、投資額によって変わってきます。

日本経済は前述したように、経済成長しにくい構造に変わっており、この10年間の実質経済成長率も年平均で0.7%にとどまっています(アメリカは1.8%)。それでも、ここまで「緩やかな景気回復」基調が続いてきたこともあり、株価は上昇トレンドが続いてきました。しかし、5月13日に発表された景気動向指数では基調判断が「悪化」と示されました。

日本の株式だけに投資するのは正しいか否か

米中貿易戦争の動向をはじめとして内外環境への不安感が高まっていることから、景気の先行きに関して慎重な見方が増えてきています。当然、この先の株価も不安定な状態が強まり、場合によってはトレンドの変化が生じる可能性もあります。

世界銀行が2019年1月に発表した世界経済予測では、日本の成長率は2019年0.9%、2020年0.7%、2021年0.6%と1%を下回る成長にとどまる見通しです。アメリカは2019年2.5%、2020年1.7%、2021年1.6%と、徐々に減速するものの、つねに日本を上回る成長率が予想されています。

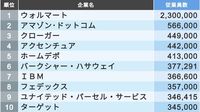

こうしたことを考えると、日本の株式だけに投資することは正しい選択なのか、再考する必要がありそうです。日本以外の株式投資を検討する場合、トランプ大統領という型破りな指導者の言動が時折市場を乱すことがあるとしても、経済規模や国家体制の安定性・信頼性に加え、銘柄の豊富さや知名度、証券会社での実際の取引における手続きの利便性などを総合的に考えると、その筆頭候補はやはり米国株ということになるでしょう。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら