日銀保有の国債を変動利付きにすべき理由 岩村充・早大教授が出口への準備策を提言

シムズ案以上に無理筋なのは、英国金融サービス機構(FSA)のアデル・ターナー元長官による、日銀保有国債の消却を行えという2016年の提案だ。彼は、日銀が持っている国債の一部をもともと存在しなかったことにして利払いも償還もやめてしまえと主張したわけだが、それをしても政府から日銀への元利払いが減る分、日銀からの国庫納付金が減るだけだ。それではヘリマネにすらなりそうもない。

――岩村教授は、日銀の量的緩和政策の出口について警鐘を鳴らしていますね。

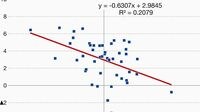

日銀が保有する国債はすでに400兆円を超えたが、そのことは緩和終了時における金利上昇が、日銀保有国債の時価を大幅に下落させることを通じ、新たな危機を発生させてしまう可能性を示唆する。たとえば、日銀保有国債の金額が400兆円で、その元利収入見込額の加重平均期間が3年程度だとすれば、金利上昇幅がわずか0.5%でも現在価値損失額は6兆円、1.0%なら12兆円にもなる。一方、日銀の自己資本は8兆円ほどだから、日銀への信認は大きく傷付く。これが金融緩和の出口問題だ。

――インフレ目標に達しても、日銀が量的緩和を続けるという手はありますか。

異次元緩和で膨らみきったベースマネーを回収できないと思われてしまうリスクは無視しないほうがよい。いったん人々にそう思われるようになったら、その効果は回収のスケジュールがない政府紙幣の発行、つまりヘリマネと同じことになってしまう。ヘリマネの問題点は、それで生じた人々の期待が暴走すれば、制御の効かないインフレなど最悪の事態になる可能性があることだ。今の日本で必要なことは、期待の暴走が止められなくなることがないよう、いつでも日銀保有国債を市中に売却できるように準備をしておくことだ。

マネーを散布するが、回収も可能にしておく

――具体的な準備として、岩村教授は、日銀保有国債の変動利付き国債への転換と、新規発行国債の日銀引き受けとを提案していますね。これはどういう意味ですか。

ヒントにしたのは、新規発行国債は日銀が引き受けてしまい、日銀は市場の状況を見て保有国債を売却していくという戦前の高橋財政のスキームだ。ただし、今それを参照するなら、日銀が保有することになる国債の法的性格は工夫して、それが日銀の金庫の中にある間は「無利子の永久国債」とする一方、それを日銀が売却した後では、「変動利付きの国債」として利払いを復活させるというのが提案の骨子だ。

このほうが、政策メッセージとして明確だし期待暴走のリスクも制御できる。形式上、国債は市中消化されるが、その後は日銀がほぼ自動的に買い入れるという今の状況は、国民の眼を欺くものだ。

無料会員登録はこちら

ログインはこちら