企業の海外大型買収は円安をもたらすのか 武田薬品工業が7兆円規模の巨額買収

とはいえ、今回の買収金額(約7兆円)は過去2番目の大きさとなった2017年暦年の経常黒字額(21.8兆円)の3分の1に相当する。需給環境への影響はこれまでの案件に比べて段違いに大きい可能性はあるだろう。ただでさえ、2018年に入ってからの基礎的需給環境は円売り超過に傾斜しており、4月に入ってから相次いで公表された主要生命保険会社の新年度運用計画でもオープン外債への積極的なリスクテイク意欲が示されたばかりであった(計画が本当に実施されるのかどうかは別問題として)。

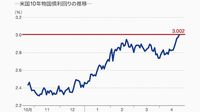

もちろん、そうした対外証券投資は結局、米国の実体経済とこれに追随する金融政策動向に依存すると思われるので、FRB(連邦準備制度理事会)の正常化プロセスの挫折を見込む筆者はこの経路からの円売りが続くとは考えていない。

「円高を止める1つの要素」とはいえる

しかし、対外直接投資は2000年代以降、基調的として伸びており、この間の円相場や国内外の景気動向に依存しなかった。少子高齢化で国内市場が縮小する日本企業にとって対外直接投資は市況に振らされない経営戦略であり続けることを示しているのだろう。また、対外純資産残高に占める割合を見ると、ここ10余年の増勢が続いた結果、既にこれまで主役だった証券投資に直接投資が並んできており、年間データの直近である2016年時点では直接投資が37.6%、証券投資が36.8%と逆転している。

世界的な低金利傾向を背景に証券投資の収益率が直接投資のそれに劣後していることもあろうが、やはり国内市場に限界を感じる日本企業が多いのだろう。為替市場への影響という観点からは為替ヘッジ付きのフローが少なくない証券投資に比べて、直接投資は円の売り切り(外貨の買い切り)が基本だとすると、円の需給構造が構造的に円安をもたらしやすくなっている面は否定できない。それだけでドル円相場の基調が規定されることはないが、「円高を止める1つの要素」として対外直接投資が対外証券投資と同様に大きな存在感を持ち始めていることは円相場を分析する上で非常に重要になってきたことは間違いない。

※本記事は個人的見解であり、所属組織とは無関係です。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら