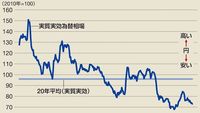

ところで、3月に入ってから、為替市場において一時1ドル=105円台までドル安円高が進んでいる。金融市場が動揺しリスク資産価格が下落する中で、為替市場では明確なロジック(論理)もなく、ドル安期待が強まっているようにみえる。

実際に、2月中旬までは、ユーロドル相場を含め、全面的なドル安だった。だが、ユーロドルは2月中旬に1ユーロ=1.25ドル台がドル安のピークで、2月後半からはユーロ安ドル高となっている。そうした中で、ドル円の円高傾向が続いたのは、日本側に起因する「円高」が起きていることを意味する。やはり日本銀行が「早期に金融引き締めに踏み出す」という観測が影響しているとみられる。

たとえば、3月2日の衆議院議院運営委員会での黒田東彦・日銀総裁の所信聴取において、某通信社が「2019年度ごろ出口を検討していることは間違いない」と報じたことで、ドル円が105円台に円高に動く場面があった。この場での発言を含めて、黒田総裁の国会での発言に目を通せば、現状2%の物価目標実現までかなり距離があり、また下方リスクと不確実性が存在する、とも述べている。この時通信社がヘッドラインとして強調した「2019年度ころに出口を検討している」というのは展望レポートの公式見解を前提とした発言であり、それだけで「黒田総裁自身が早期の出口政策に傾いている」というのはかなり飛躍した解釈だろう。

4月以降、日銀の金融政策への信認低下に歯止めも

それでも、そうした黒田総裁の発言に疑念を抱く市場関係者が多くなっていることが、2月後半の円高を招いたことも否定しがたい。2月26日のコラム「日銀は再び金融緩和を強化する可能性がある」でも述べたが、現在のイールドカーブ・コントロールの枠組みでは、財政政策が再び緊縮的に運営されており、新規国債発行が減少し続けているため、マネタリーベースを抑制し金融引き締め的に作用し始めている可能性がある。現行の金融政策の枠組みにこだわり続けることで、日銀の金融政策が外部環境頼みとなっている。

筆者が懸念したとおり、2%のインフレ目標実現に対するコミットメントが揺らいでいるという意味で、日銀の金融政策への信認低下が起きているわけだ。その結果、前述した黒田総裁の発言の一部を切り取った報道に、為替市場が円高に反応したと言える。そして、マネタリーベースの伸びが鈍りさらに2%インフレ実現に距離がある中で、通貨高を許容すればそれは日銀が金融引き締めに実際に転じていることを意味する。

前回のコラムでも述べたが、4月から新たな日銀執行部になることをきっかけに、停滞していた決定会合での議論が再び活性化するとともに、緩和強化に向けて議論の方向が変わると筆者は予想している。それが、円高修正のきっかけになる可能性がある。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら