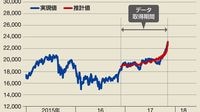

筆者が所属するマネックス証券では、10月27日、「日経平均株価は3万円へ」という予想を発表した。現在の株価から約3割高い水準だ。大風呂敷に聞こえるかもしれない。しかし、発表後、筆者がお話しした機関投資家や市場のストラテジストにも、消費増税の前提などで達成時期の見立てに違いはあるものの、「3万円はありうる水準」という声が多かった。

主な根拠は順調な企業収益だ。ざっくりいえば、1株当たり利益(EPS)は来年度、再来年度(消費増税次第では翌年度)と年率1割前後ずつ上昇していくというのが主なアナリストの想定である。これらを累積すれば、約2割の増益となる。史上最高の自己資本をもとに自己株買いも加速するとみられ、EPSがさらに押し上げられるだろう。

また、米国経済は堅調である。長期金利は低位で安定しており、極めて困難と考えられているトランプ減税や金融規制緩和などが前進すれば、さらなる上乗せも期待できる。中期的には、AI(人工知能)などテクノロジーの進化が米国経済の潜在的な成長力を高める。

そして株価は、平時であれば企業の利益におおむね連動する。実際、今上期の一部上場企業の当期利益の伸び率は前年同期比で約23%と 、1年前の株価の上昇率にほぼ一致する。上昇時には一層の上昇への期待も交じって株価を押し上げる。

予想にリスクはつきものだが…

もちろん、どんな予想にもリスクがある。アナリストが企業の収益予想を作成するときの前提は、あくまで「メインシナリオ」に基づく。リスク面については、たいてい、レポートの最後に「リスク要因」という形で記述するだけだ。市場コンセンサスは、リスク考慮不足の個社予想を合成してしまっている可能性がある。

実際には、過去20年、株価の上昇トレンドは、ITバブル崩壊、サブプライム、欧州財政問題、人民元ショックなど、主に海外発のショックが引き金になって腰折れしてきた。「株価の3割上昇」は、こうしたリスクを回避できるかどうかにかかっている。

無料会員登録はこちら

ログインはこちら