デフレから脱却すれば日本銀行は、どこかで金利を引き上げざるをえなくなるはずだ。仮に実質金利がゼロ%という景気刺激的な政策を続けたとしても、デフレ脱却後2%の物価上昇率の下では短期金利は2%程度には上昇することになる。

長期金利は短期金利の見通しで決まる

いくつかの例外はあるものの、伝統的な金融政策は基本的には短期金利を操作し、長期金利を直接操作しようとはしなかった。金融論の教科書は、長期金利が将来の短期金利に対する予想で決まると考える期待理論(仮説)を説明している。

これは難しい話ではなくて、10年間短期金利で運用する場合と、今、10年国債を購入する場合の収益率を比べて、国債購入の収益率が明らかに低くければ、誰も10年国債を買おうとしないはずだということである。

これに従えば、長期金利には将来の短期金利の推移に対する予想が大きな影響を与えており、短期金利の将来の推移とは独立に長期金利の水準をコントロールできない。日銀が長期債を大量に購入しても、それが短期金利の上昇時期が早まるという予想を強めると、長期債に対する需要を減少させることになるから、必ずしも長期債市場の需給が逼迫するとはかぎらない。

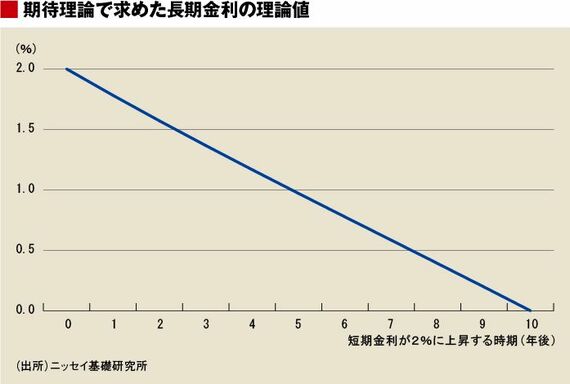

短期金利が当面ゼロで推移して、デフレから脱却すると2%になると仮定しよう。期待理論から導かれる10年債の理論金利は、10年間デフレが続けばゼロ、5年間後に脱却なら1%弱、今すぐデフレから脱却すれば2%になる(左図)。

グラフからは、異次元金融緩和が成功して早期にデフレから脱却できるなら、それだけ現在の長期金利は高くなるという関係が読み取れる。したがって、現実の長期金利が0.8%程度にとどまっているのは、現状では投資家の多くが、2%のインフレ目標の達成までには5年以上かかると予想していたり、最終的に物価上昇率が2%にまでは達しないと予想していたりするからだ、ということになる。

無料会員登録はこちら

ログインはこちら