新たな国際金融規制におびえる銀行はどこ? 日銀のマイナス金利政策もリスク高める一因

つまり、若干の規制強化はあるものの、機械的に銀行に資本増強を求める「第1の柱」ではなく、各国当局による監督を強化する枠組みである「第2の柱」に沿った規制で決着したのだ。

この決定について、日本の銀行界や金融庁からは安堵の声が上がっている。関係者によれば、当初は第1の柱での規制強化を主張した欧州勢も、ECB(欧州中央銀行)の量的緩和やマイナス金利政策が強化される中、その正常化に向けた出口においての金利上昇リスクを意識し始めて、同様のリスクを抱える日本の主張に妥協したようだ。

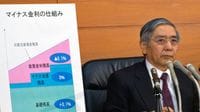

日銀の政策によってリスクテイクを強めている

ただこの新規制は、将来的に日本で波紋を呼ぶ可能性がある。問題は地方銀行や信用金庫・信用組合といった地域金融機関だ。今回の新規制は直接的には、海外に営業拠点を持つ、3メガバンクなどの国際基準行が対象だ。しかし、金融庁は海外営業拠点を持たない地域金融機関(国内基準行)についても要件を緩めた上で適用を検討する。過去の国際金融規制導入時と同様に、国際基準行より1年ほど遅れて国内基準行にも適用開始となる可能性がある。

日本銀行によるマイナス金利付き量的・質的金融緩和政策(QQE)により、日本の国債や貸出の金利は異常な低下ぶりを示している。こうした中で、海外展開という「逃げ場」のない地域金融機関は、少しでも金利を得るため、超長期の国債などの金融商品に資産をシフトしている。

こうした資産は、満期までの残存期間(デュレーション)が長ければ長いほど、金利上昇時の価格下落幅が大きくなる。このため地域金融機関は、日銀の政策によって、金利における大幅なリスクテイクを行っていると言えるのだ。

こうした潜在的なリスクがどれほど巨大化しているのか。それが今回の新規制であぶり出される日が来るのかもしれない。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら