揺れる金融機関、国際会計基準の変更のインパクト

「国債保有が難しくなるのではないか--」

国際会計基準の設定機関であるIASBが7月、金融商品会計の見直し第1弾として、分類と測定の公開草案を発表した。この草案の解釈について、銀行や生保の財務・経理担当部門は対応に追われた。意見募集を経て改正案は年内に正式決定する見通し。日本はIASBが設定するIFRS(国際財務報告基準)を2015~16年に適用予定だ。

今回、財務担当者らを悩ませたのは、有価証券評価の解釈である。

現行の金融商品会計も国際基準に準じているが、保有する有価証券について、「売買目的」「満期保有目的」「その他有価証券」と、保有目的から三つに分類している。売買目的の場合は公正価値(市場価格か理論価格)で評価し、評価差額を損益に計上する。満期保有目的の場合は、償却原価で評価する。その他有価証券は公正価値での評価だが、損益には計上せず、評価差額を資本に直入して貸借対照表に反映させる。

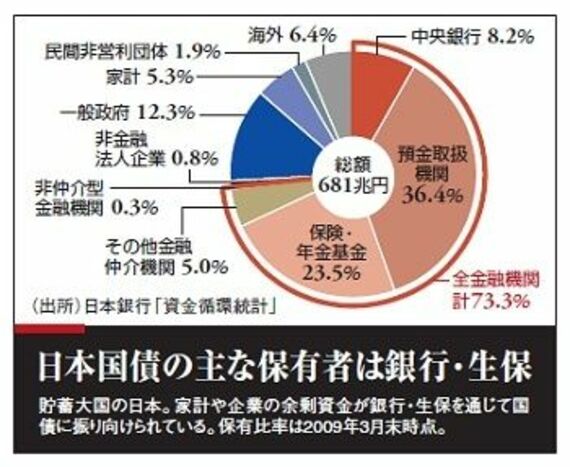

日本は債権大国で基本的に海外から借金していない。家計や企業の余剰資金が銀行の預貯金や保険会社に積み立てられた保険料を通じ、国債購入に振り向けられている。短期的な相場変動で利益を狙う売買(トレーディング)目的の保有は一部にすぎず、その大宗は、貸出金の代替である金利収入を目的とする。国債保有額は信金等も含めた預金取扱機関で248兆円に達し、長期運用を行う生保も金利収入を得ることを目的に、保有額は134兆円ある。

保有区分が廃止へ 焦点は保有の実態

金融機関は、価格変動による評価損益で財務諸表が振れない満期保有が理想的だが、一定の縛りがある。運用の実務上は調達側の預金や運用側の貸出金が変動するため、資産負債の総合管理上、機動的な売却が必要とされる。利回り改善を図る保有資産の入れ替えを行おうとしても「満期保有目的」だとそれが認められない。そのため、大半が「その他有価証券」に区分されている。