巨額の営業外費用や特別損失は格付けにどう影響したか--総合電機5社をチェック《スタンダード&プアーズの業界展望》

現金流出を伴う損失と伴わない損失

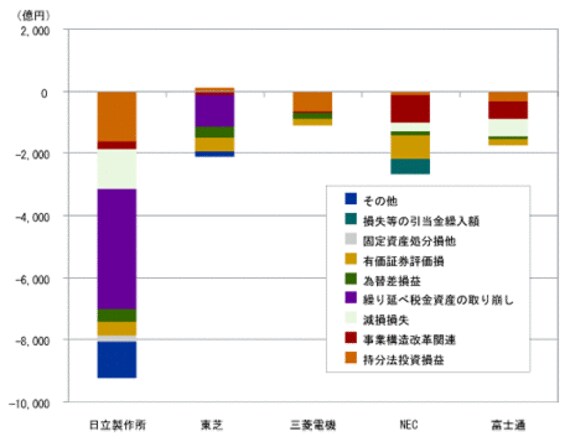

各社の株主資本、営業キャッシュフローや純有利子負債の増加などは、巨額の営業外費用、特別損失などを計上したことが主な理由である。日立製作所の税引き後当期損益は7873億円の大幅な赤字になった。持分法投資損失の1622億円に加え、事業構造改革費用229億円、減損処理1,284億円、繰り延べ税金資産の取り崩し3900億円などが特に大きな要因であった。また、東芝は1016億円の繰り延べ税金資産の取り崩し、NECや富士通でも事業構造改革費用や工場などの固定資産、過去に国内外企業に出資した投資分の評価損が発生したことによる減損処理など数百億円規模の損失を計上している。これらは共通して、事業環境が急速に悪化するなか、将来の利益やキャッシュフローの改善見通しが大きく低下していることが大きな要因であるため、今期以降も事業環境の悪化が続き、回復までに長期化する見通しが強まる場合には、さらなる損失計上を余儀なくされる可能性がある。

通常、格付け先企業の営業外費用や特別損失額が大きい場合、スタンダード&プアーズは、まず現金の流出が企業財務に与える影響を把握する。本業から得られるキャッシュフローは有利子負債の返済原資になるが、現金の流出は現預金の減少や有利子負債の増加に直結することが多いため、財務面への悪化影響が大きい。

その一方、営業外費用や特別損失を計上しても、現金の流出を伴わない場合もある。2009年3月期に目立った減損処理や繰り延べ税金資産の取り崩しなどの評価性の特別損失などである。通常、こうした現金の流出を伴わない評価性の費用による一時的な株主資本の毀損よりも、将来の利益水準やキャッシュフローの見通しをより重視している。しかし、株主資本は事業リスクに対してのバッファーとしての役割を果たすため、株主資本が大きく毀損する場合には、企業のリスク許容度は低下するため、格付けへのネガティブな影響も十分考慮する必要が高まると考えている。

図1:日本の総合電機5社の営業外損失や特別損失など

[+]画像拡大