「親の口座が凍結」の悲劇を防ぐ! 成年後見制度より圧倒的に自由な≪家族信託≫の活用術

家族信託には、成年後見制度や遺言では実現しづらい「柔軟さ」と「自由さ」があります。ここでは代表的な6つのメリットをご紹介します。

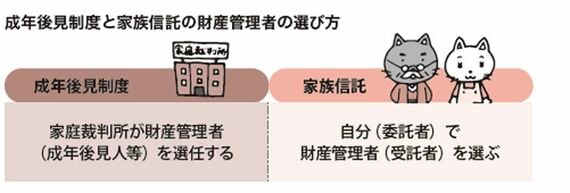

成年後見制度では、財産管理者である成年後見人等は家庭裁判所が選任するので、家族が成年後見人等になることを希望した場合でも、必ずその通りにはいかないことがあります。

一方、家族信託は、本人(委託者)と財産管理者(受託者)との契約によって設定されるので、第三者に財産管理者を決められるといったことはありません。ただし、成年後見制度でも「任意後見」というものを使えば将来の財産管理者をあらかじめ決めておくことができますので、「財産管理者を自分自身で決められる」というメリットは家族信託独自のものではありません。

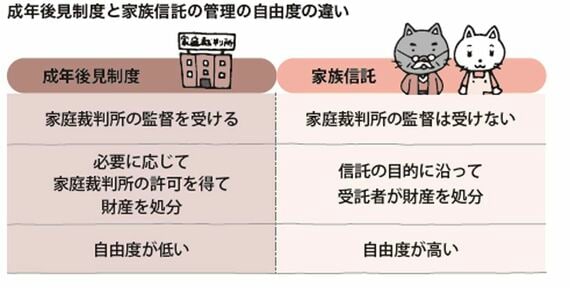

成年後見制度では、財産管理者である成年後見人等が定期的に財産管理などの状況を裁判所へ報告しなければなりません。報告書は一定の様式で提出する必要もあるので、慣れていないとなかなかに大変です。また、成年後見制度では不動産を売却する際に、裁判所の許可が必要になることもあります。

一方、家族信託であれば、委託者である本人と財産管理者である受託者の間の契約で成立し、裁判所への報告義務はありません。したがって、規定の報告書のようなものは必要ないので、報告書の様式などは関係者で自由に定めることができます。

加えて、家族信託では、信託の目的に沿う形であれば受託者が単独で不動産を売却して処分することもできるので、スムーズに手続きが進められ、柔軟な運用が可能になります。

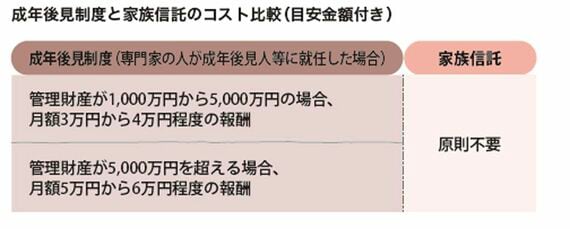

受託者の報酬を0円に設定することも可能

成年後見制度では家庭裁判所によって成年後見人等が決められるため、司法書士などの専門家が成年後見人等に選ばれた場合、報酬が発生します。財産規模にもよりますが、管理財産が1,000万円から5,000万円の場合は月額3万円から4万円程度、5,000万円を超える場合には月額5万円から6万円程度の報酬が、原則として本人が亡くなるまでの間に発生することになります。

仮に月額報酬が3万円(1年間で36万円)で10年間、専門家の人が成年後見人等の業務を行った場合、「360万円 = 36万円/年 × 10年間」分の報酬が発生します。

家族信託では、受託者の報酬を0円に設定することも可能です。これにより、ランニングコストをかけずに運用することができます。

無料会員登録はこちら

ログインはこちら